原创 | Odaily 星球日报( @OdailyChina )

作者 | Ethan( @ethanzhang_web3)

转眼间,USD1 空投发放已过去三个月。回看那 47 枚空投,更像是一道伏笔,悄然拉开了“家族财富剧本”的序幕。上周 WLFI 的 TGE 火爆登场,代币价格一度腰斩,特朗普家族借此收割了大量流量与资金。

但对普通用户来说,看热闹之外,更实在的是如何让钱包增值。那 47 枚 USD1 若一直留在钱包,可能连矿工费都抵不上;但如果放进 CeFi 或 DeFi 理财池,或许早已孵出几枚“金蛋”。

所以问题来了:你的 47 枚 USD1,现在正做什么?是静静“躺平”,还是在努力“打工”?Odaily星球日报为读者梳理了一下,USD1 在 CeFi、DeFi 及积分玩法中的理财策略。

从“47”空投看 USD1 理财机会全景

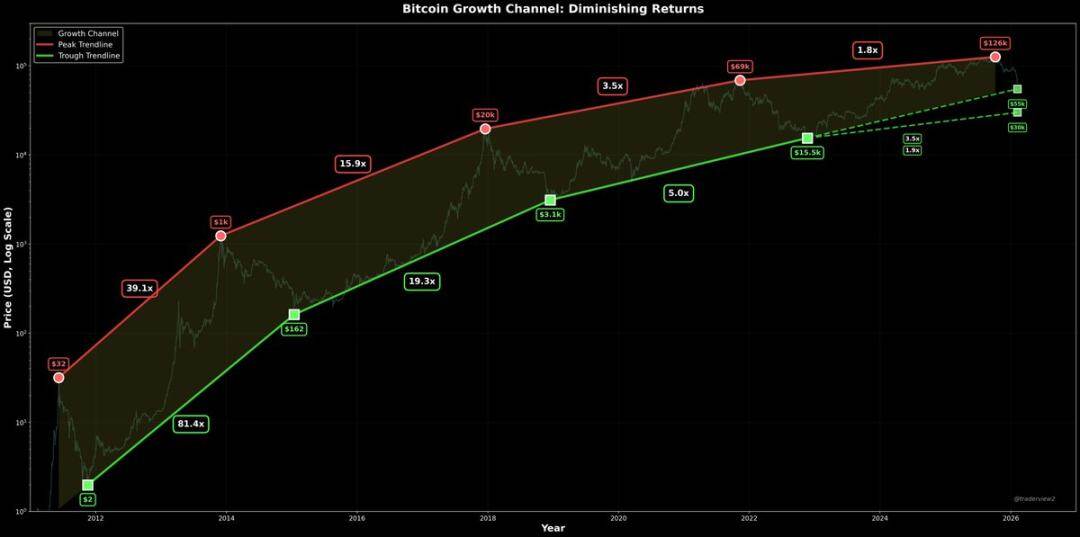

经过持续观察与社区调研,USD1 已在 Ethereum、Solana、Tron、BNB Chain 等主流公链全面部署,并在 CeFi 与 DeFi 拓展出多样化的收益场景,年化区间覆盖 1.7%–45% ,适合不同风险偏好的用户。以下从几个维度拆解:

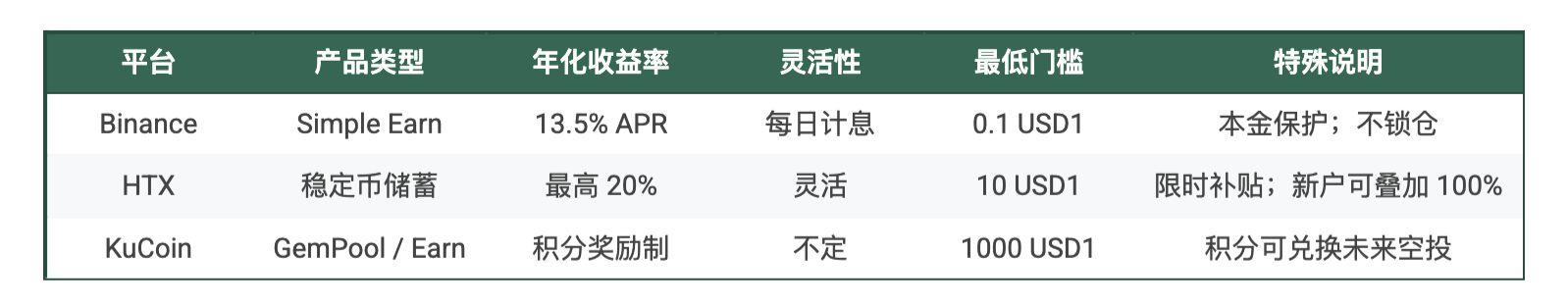

CeFi:最适合“懒人”的本金保护渠道

注: Binance Simple Earn APR 浮动; HTX 活动 限额(500 USD 1 以下 20% APY,新人可达 100%)。

在中心化平台中, Binance Simple Earn 是“懒人标配”。0.1 USD1 起投,年化约 13.5%,不锁仓、每日计息,叠加不定期的 Yield Arena 活动,相当于“自动打怪升级”。

HTX 打出“高息牌”,稳定币专区年化高达 20%,但属于补贴行为,适合短期薅羊毛,不宜长期依赖。

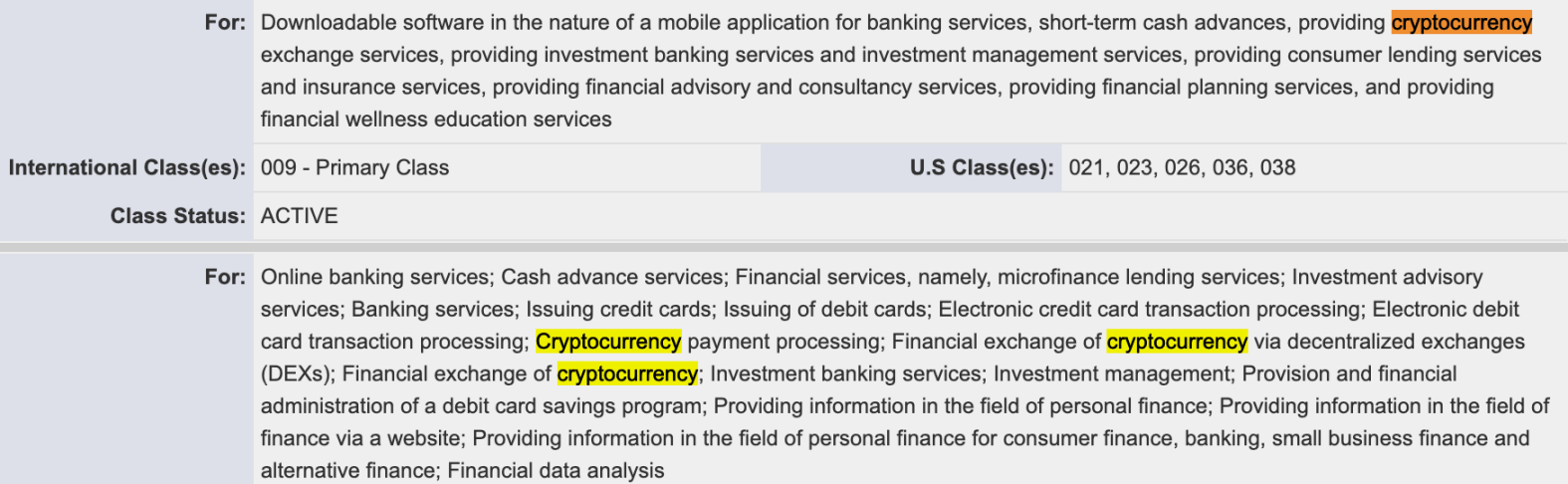

此外,WLFI 正在推进 全平台 USD1 积分体系 ,涵盖 KuCoin 、HTX、Bybit、LBank 等交易所,持有、交易或质押 USD1 即可积累积分,未来可兑换空投、NFT 或其他福利。

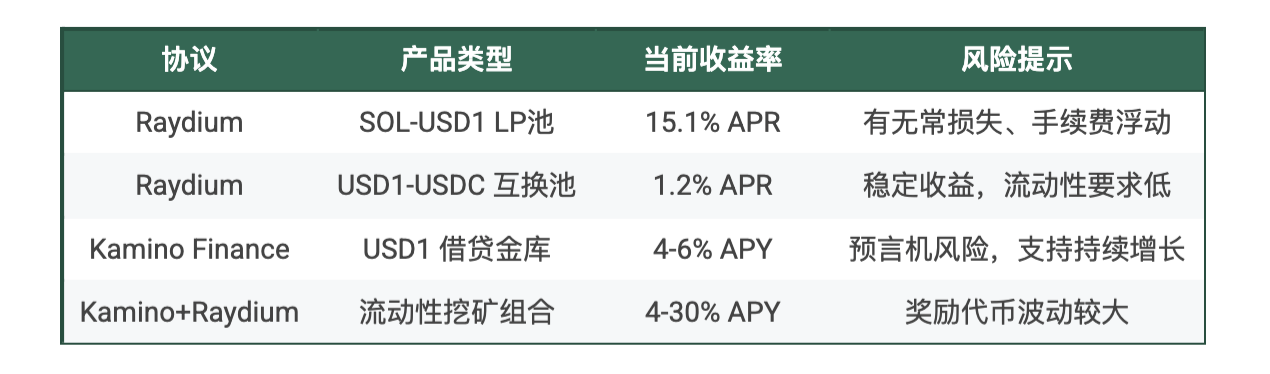

Solana 生态:DeFi 活水之源

Solana 是 USD1 DeFi 收益最丰富的生态。 Raydium USD1-USDC 池 :年化 1.2%,几乎无价格波动,类似“链上余额宝”; Raydium SOL-USD1 LP :年化 15.1%,但需承受无常损失; Kamino 借贷金库 :4–6% 年化,免锁仓,适合稳健持仓,还能积累积分; Raydium + Kamino 组合池 :收益区间 4%–30%,高度依赖奖励代币价格,波动大。

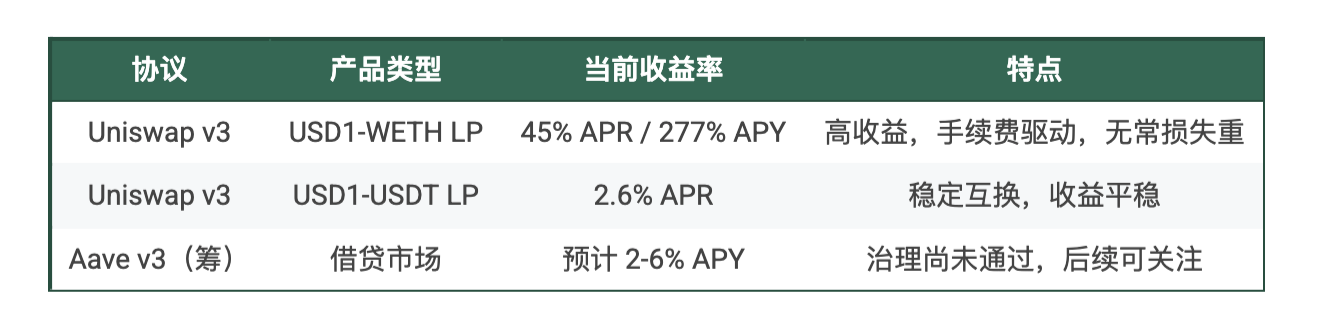

Ethereum:高风险也高回报的策略温床

以太坊一贯是 DeFi 玩家的天堂,但风险与收益并存。

- Uniswap v3 USD1-WETH LP :45% APR / 277% 复合 APY,收益亮眼,但需承担无常损失。行情好时手续费丰厚,ETH 单边暴涨时可能只剩稳定币。

- Uniswap v3 USD1-USDT LP :2.6% APR,稳定币对,几乎无价格风险,偏“养老型”。

- Aave v3 借贷市场(筹备中) :预计 2%–6% 年化,整体风险较可控,更像“正经金融产品”,适合稳健型投资者。

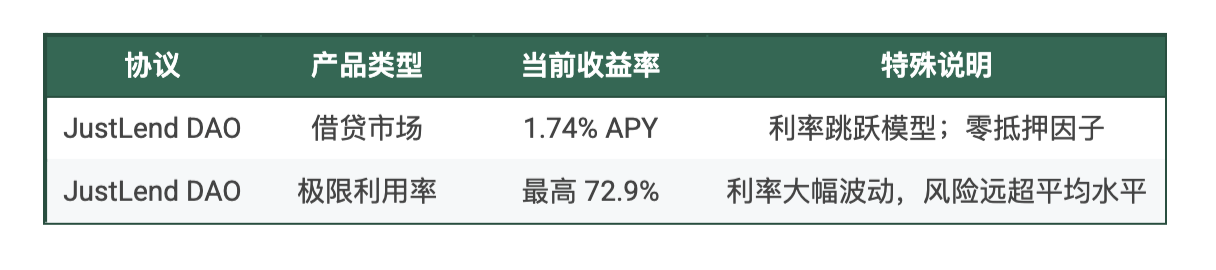

Tron:潜藏的利率跳跃风险

Tron 的 JustLend DAO 提供了更“极端”的玩法。 常规借贷 :年化约 1.74%,低风险,但收益有限,类似链上活期存款; 极限利用率 :池子被借满时,年化可飙到 72.9%。但这种状态极不稳定,利率随时可能骤降。上午是 70%,下午可能只剩个位数,需注意风险。

Tron 的高收益完全依赖“利率跳跃模型”,波动远大于 Solana 和 Ethereum。稳健玩家或许嫌刺激,但短线投机者盯盘足够勤,可能找到“快感时刻”。