关键点

- 私募投资者成本低至 $0.015–$0.05,首日解锁 20% 即获 6–20 倍回报。

- 散户只能在场外 $0.30 入场,几乎没有盈利空间。

- 开盘即跌,WLFI 首日暴跌至 $0.21–$0.25,政治光环未能阻止资金出逃。

WLFI 的发行被誉为 2025 年最受瞩目的代币事件之一。项目背靠政治品牌与媒体声量,吸引了散户、机构和更广泛的加密社群。市场普遍期待其首日能出现强劲拉升,然而,WLFI 在 9 月 1 日以约 $0.30 上市,却迅速下跌至 $0.21–$0.25 区间,令不少散户措手不及。本文将梳理投资者在 WLFI 上市前后的实际获利环节,并分析代币为何在开盘日直接崩盘。

私募投资者的盛宴

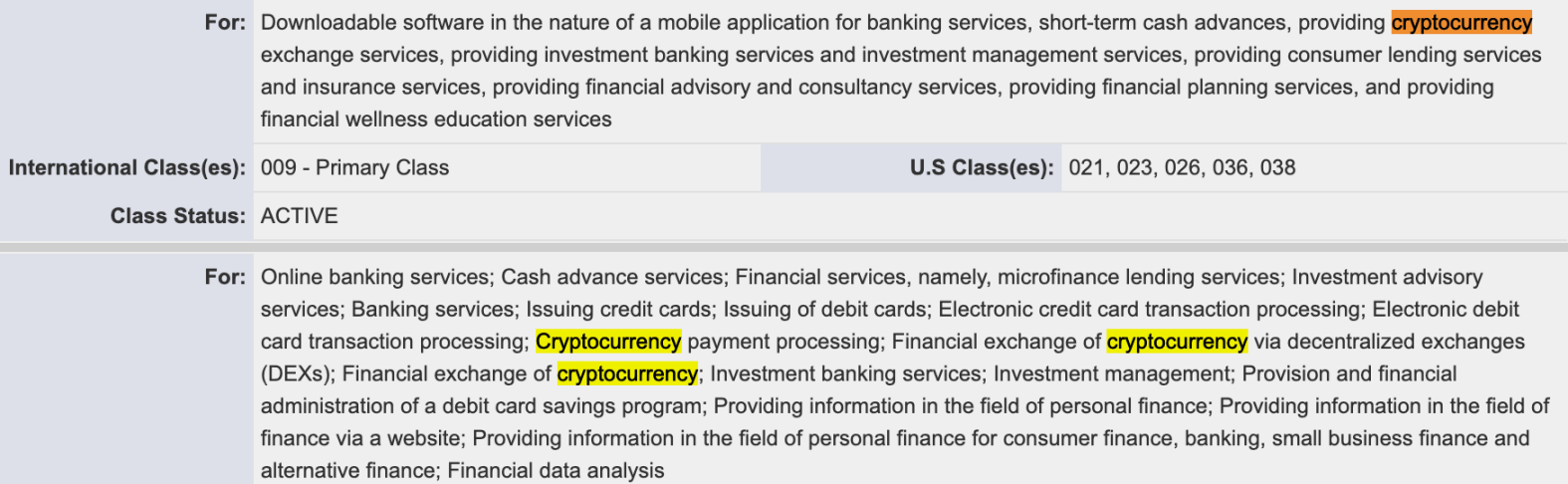

WLFI 的最大赢家无疑是早期私募参与者。2024 年,项目通过私募融资约 5.5 亿美元,价格仅为 $0.015–$0.05。根据解锁机制,上市当天即释放 20% 代币。

当 WLFI 以约 $0.30 上市时,私募买家立即坐拥 6–20 倍账面收益。哪怕只能卖出部分,也足以带来巨大的抛压,成为市场下行的直接推手。

空投奖励与场外交易

在上市前夕,WLFI 向已有持币者空投了 USD 1 稳定币,平均每个地址约 $47。这笔奖励直接排除了外部散户,继续将收益锁定在早期群体之中。

对于散户而言,唯一能在上市前介入的机会,是 KuCoin、MEXC 等交易平台的场外预交易。价格在短时间内从私募成本飙升至 $0.30–$0.36,并在上市前稳定在 $0.30–$0.33 区间。这意味着,等散户能进场时,成本已经是私募投资者的数倍,几乎没有上涨空间。

上市首日:开盘即崩

WLFI 在 9 月 1 日登陆多家交易所,火币和 WEXC 提前约一小时开盘,价格几乎与场外交易持平。不同于其他代币先上涨再回调的走势,WLFI 直接从 $0.30 跌至 $0.21–$0.25,并最终稳定在 $0.24 左右。

散户在开盘时买入几乎立刻遭遇亏损。场外买家也因行情未达预期而加速卖出,进一步加重下跌。

崩盘背后的四个原因

第一,私募抛压沉重。早期投资者成本极低,在 $0.30 水平套现的动力极强。

第二,预期提前透支。场外价格已稳定在 $0.30 左右,正式上市时缺乏新增资金推动。

第三,散户与场外买家出逃。开盘价与买入价重叠,让不少投资者选择止损或直接退出。

第四,缺乏做市护盘。项目方并未展现强力支撑,政治光环与宣传热度未能转化为价格支撑。

散户的局限与教训

WLFI 的全过程清晰揭示了散户的局限。私募阶段的暴利专属于机构与合格投资人;空投只奖励已有持币者;场外交易虽然开放,但成本高企;官方上市则直接开跌,散户几乎没有获利机会。

这一案例的核心教训在于,散户必须认清自身在信息与渠道上的劣势。研究代币经济学与解锁机制至关重要。如果内部人持有的成本远低于散户,卖压几乎不可避免。政治叙事与媒体宣传无法弥补基本面的缺陷,场外价格若已透支上涨空间,上市时大概率难以再度爆发。

结语

WLFI 的发行再次说明,加密市场的利润分配往往在散户进入之前就已完成。私募投资者和早期持币者实现了巨额收益,而散户在开盘才进场,最终成为流动性的出口。

未来面对类似项目,投资者若想避免成为“接盘者”,必须在发行前就深入研究私募结构、场外价格走势与解锁心理学。否则,再盛大的发行,也可能只是上一轮玩家的退出时刻。