BitMEX Alpha:资金费率的演变

资金费率(Funding Rate)被许多业内人士视为加密衍生品市场最具革命性的机制之一。随着市场机制的不断成熟,资金费率本身也在悄然记录着市场行为由粗放走向精细的深层变化。

BitMEX 于 2016 年推出的 XBTUSD 永续合约,是当今加密行业存续时间最长、数据最完整的比特币永续合约。本文对 2016 年 5 月至 2025 年 5 月这九年间的资金费率数据进行了系统分析,试图揭示资金费率如何从早期的剧烈波动逐步演化为今天的“机构级稳定”,并特别关注 2024 – 2025 年牛市期间呈现出的显著收敛现象。

永续合约与资金费率的基本概念

永续合约由 BitMEX 首创,它打破了传统期货必须在某个到期日结算的限制,因此迅速成为加密衍生品交易的核心产品。为了确保永续合约的交易价格与现货价格保持高度一致,设计者引入了资金费率机制:在每一个固定的计费周期内,如果合约价格高于现货价格,多头持仓者便需向空头持仓者支付资金费率;反之亦然。当资金费率为正时,市场情绪通常被视为偏多;当资金费率为负时,则暗示卖压更为强劲。正因如此,资金费率不仅是套利者的重要收益来源,也被视为实时反映市场情绪的“晴雨表”

本文深入分析了 XBTUSD 在过去 9 年中的资金费率变化。我们的主要发现显示,XBTUSD 从以前的高波动性向前所未有的稳定性发生了明显转变,即使在 2024-2025 年市场周期中比特币达到超过 10 万美元的历史新高时也是如此。

九年演进全景:从“蛮荒”到“机构化”

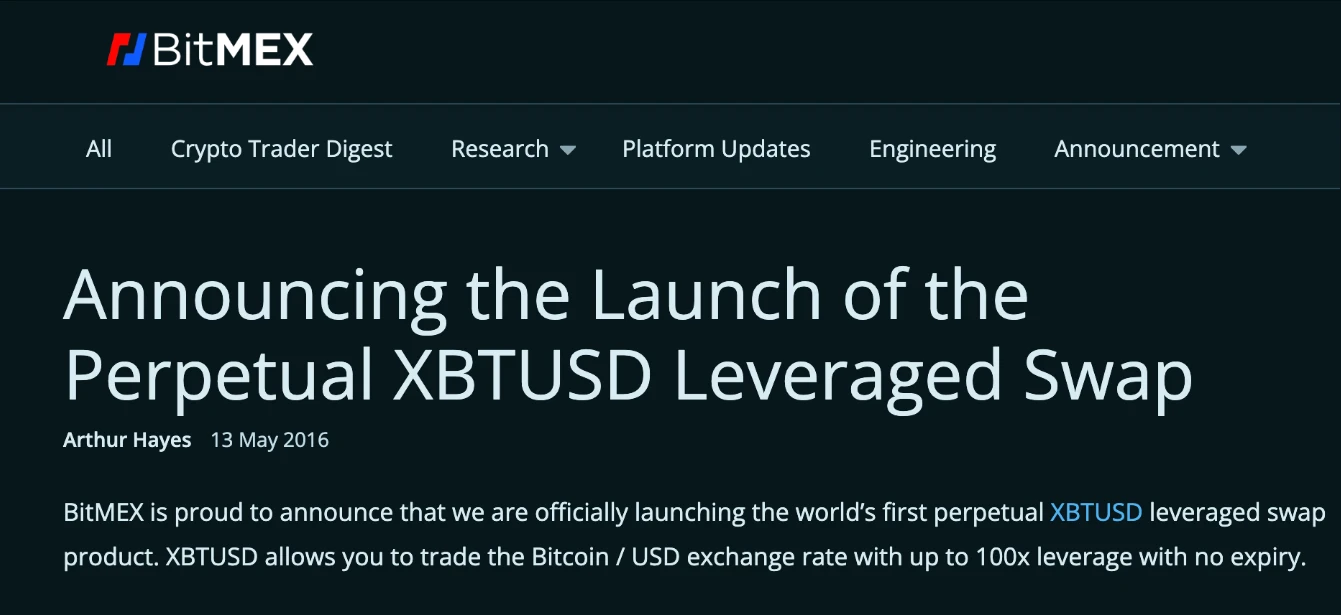

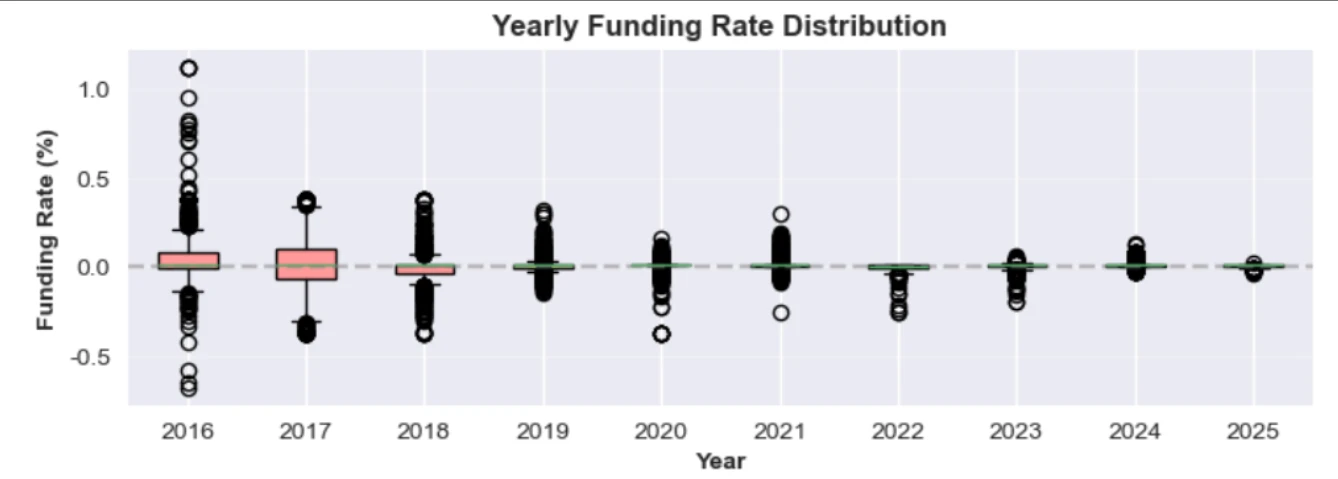

图 1

纵观九年数据,我们发现极端资金费率事件的出现频率较历史峰值已经下降了九成,而年化波动率则被压缩到了正负 10% 的窄幅区间。这样的稳定度在比特币衍生品的历史中前所未见。

这一历时近十年的转变可以分为三个不同的阶段,塑造了今天的资金费率格局:

第一阶段:狂野西部时代(2016-2018)

在其首次亮相的前 2 年(2016-2018)中,数据显示资金费率市场的特征是极度低效和惊人的波动性。图 1 显示了 XBTUSD 早期和当前资金费率行为之间的戏剧性对比:

-

资金费率经常超过± 0.3% ,相当于年化费率超过± 1000%

-

2017 年牛市出现了比特币历史上极端事件的最高集中度

-

仅 2017 年就记录了超过 250 个极端资金事件,代表市场低效的几乎每日发生

-

极端资金期间持续 6-8+个间隔(2-3 天),表明持续的市场低效

第二阶段:逐步成熟(2018-2024)

在 2018-2024 年期间,XBTUSD 资金费率市场开始自我修正:

-

年度极端事件从 2017 年的超过 250 个显著减少到 2019 年的约 130 个

-

资金费率分布逐渐向正常范围压缩

-

COVID-19、LUNA 和 FTX 崩盘等关键市场冲击引发了显著波动,尽管频率较低

第三阶段:巨头入场(2024 年至今)

2024 年初的两个关键发展重新定义了市场格局:

2024 年 1 月:比特币 ETF 推出

2024 年 2 月:Ethena 协议推出

-

Ethena 通过合成稳定币引入了系统性资金费率套利,获得了大量采用(超过 40 亿美元 TVL)

-

机构与零售套利资金的共同涌入套利市场,使资金费率进一步贴近零值。

费率套利的传奇收益

理解这一演变可能只是从学术角度令人着迷,但交易者只关心一件事:利润。对于参与资金费率套利策略的 BitMEX 交易者来说,历史回报如何?

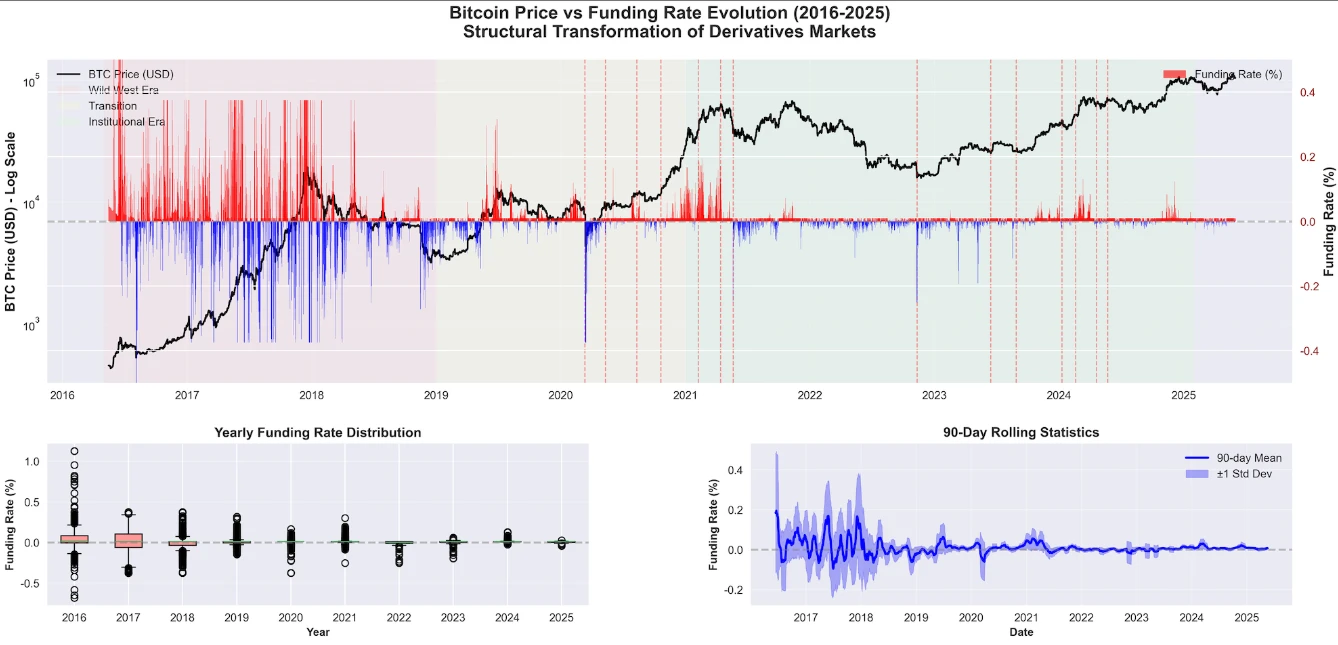

为了回答这个问题,我们进行了涵盖 XBTUSD 资金费率数据整个 9 年历史的全面回测分析。结果揭示了关于比特币资金费率的一个令人震惊的事实: 2016 年对资金费率套利的简单 10 万美元投资,到今天已经变成了 800 万美元。

图 2 展示了从 2016 年至今资金费率套利(绿色)和简单比特币持有(橙色)之间的累计利润比较。虽然市场经常忙于追逐比特币的剧烈价格波动,但资金费率套利的机会却能提供最佳的风险/回报利润之一。该策略提供了惊人的 873% 年化回报,拥有完美的记录——没有亏损年份,没有重大回撤,只是持续的利润积累,将适度的六位数投资转化为世代财富。

BitMEX 的比特币支付乘数效应

BitMEX 以比特币而非美元稳定币支付资金费率,这为套利者创造了财富乘数机会。2016 年在 500 美元比特币时收到的任何资金支付,在 2024 年比特币达到 10 万美元后增值了 200 倍。

如果 BitMEX 像其他交易所一样以 USDT 支付资金, 800 万美元的利润将更接近 80 万美元——仍然令人印象深刻,但远不及比特币支付创造的复合效应,这使资金套利成为加密货币历史上最有利可图的策略之一。

图 2

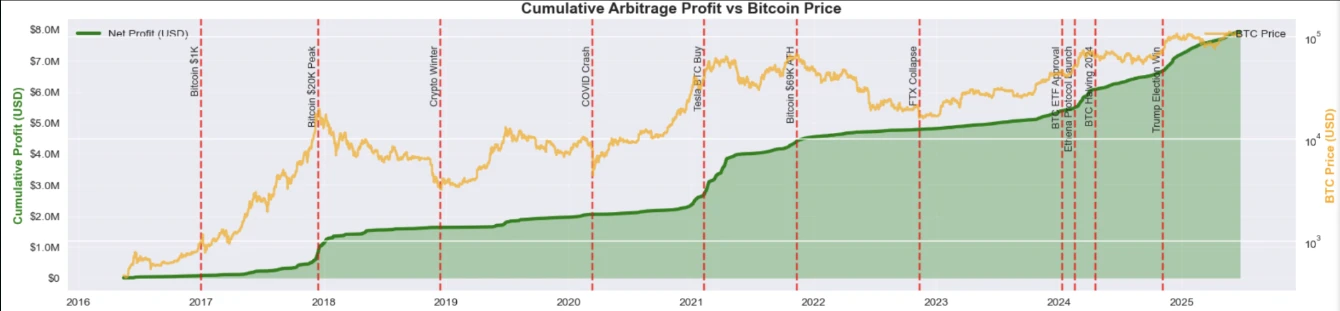

图 3

图 3 分解了风险调整指标,揭示了为什么资金费率套利取得如此令人印象深刻的结果。在 9, 941 个资金周期中,XBTUSD 有 71.4% 的时间资金费率为正,意味着大约每 4 个资金周期中有 3 个是盈利的。

虽然这些历史回报描绘了一幅几乎过于美好而不真实的画面,但经验丰富的交易者知道,过去的表现很少能预测未来的结果——特别是当市场结构发生根本性变化时。

这为资金费率的当前状态描绘了一幅好画面。许多人注意到,其超额机会似乎正在消失。尽管比特币在 2024 年打破了历史新高,但资金费率拒绝飙升。

鉴于市场发展和比特币的日益确立,高资金费率的缺乏为基差交易者、收益农民和 Ethena YT/sUSDe 持有者创造了一个关键问题:资金费率是否已成为过去?

资金挤压:消失的高费率究竟去了哪里?

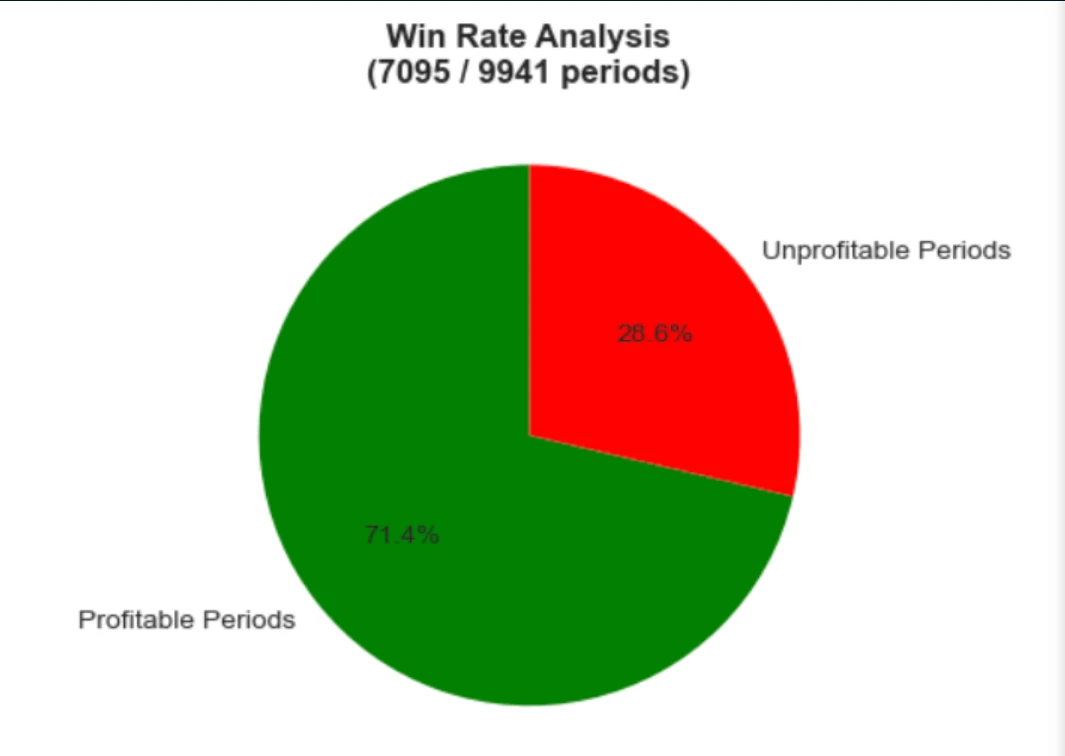

与 2017 及 2021 年的牛市相比, 2024 – 2025 年比特币冲击新高时的资金费率却异常平静:最高峰值只有 0.1308% ,不仅低于过去几轮行情的半峰,还往往在出现后刹那间被抹平。从数据上看,平均费率只剩 0.0173% ,远低于许多交易者的心理预期。

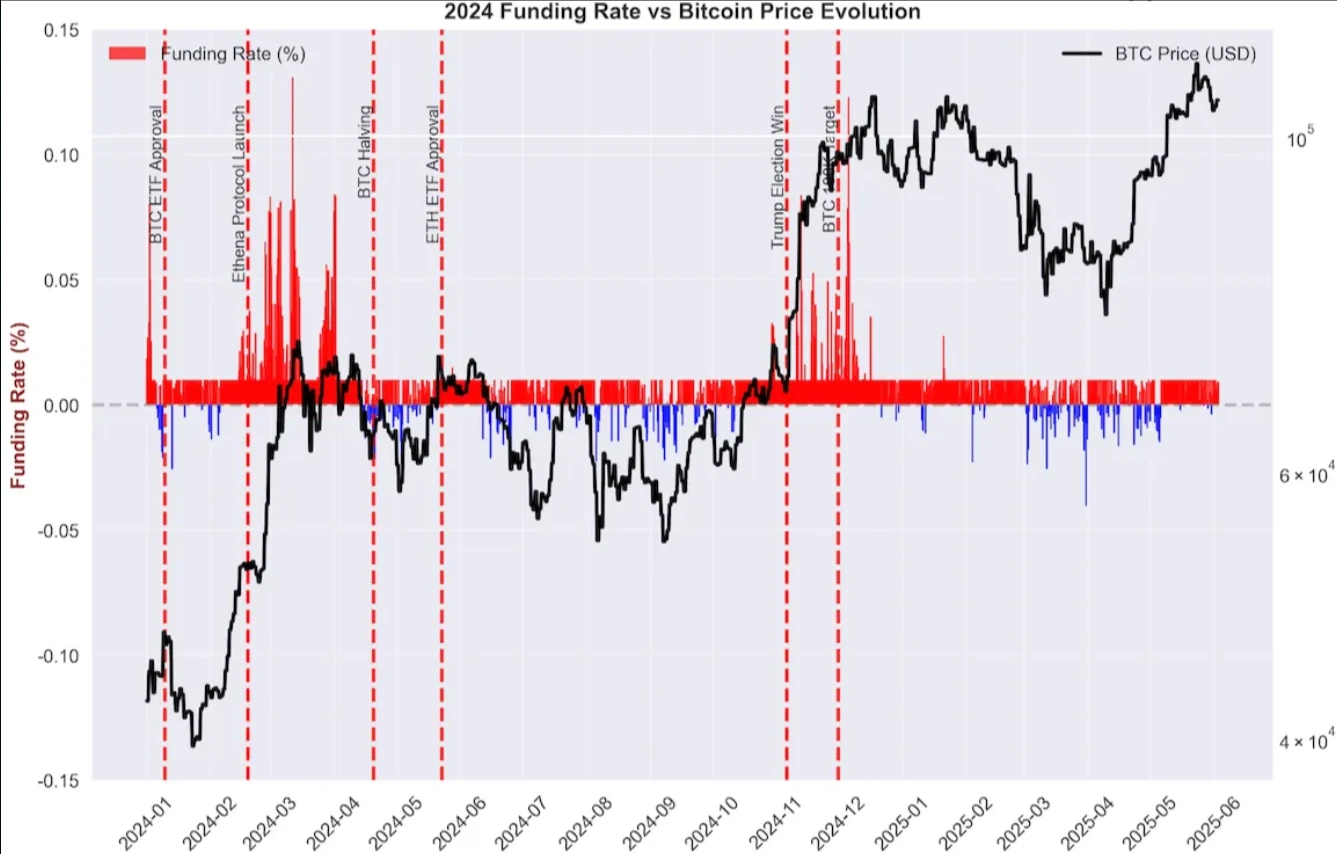

图 4

以往牛市表现

-

2017 年牛市:资金费率经常超过 0.2% ,峰值超过 0.3%

-

2021 年第一峰:数周内持续费率约 0.2-0.3%

-

2021 年第二峰:在上涨期间仍达到 0.07-0.1%

2024 年的令人失望现实

-

最大费率: 0.1308% (不到以往牛市的一半)

-

持续高费率:几乎不存在

-

平均费率: 0.0173% (尽管比特币价格达到 7 万美元+)

图 4 清楚地可视化了这一转变——如何与历史时期相比,大部分资金费率现在紧密聚集在零线附近,极端异常值要少得多。

这让套利交易者质疑他们未来的盈利能力,或让收益生成协议怀疑”资金费率 alpha”是否已消失。

那么什么能解释这种行为呢?两个主要理论试图解释为什么资金费率金矿似乎正在枯竭:

理论 1 :机构入侵

大规模机构和 DeFi 套利资本迅速中和资金偏差。

ETF 推出和 Ethena 等协议正在快速纠正资金异常,导致市场饱和和向中性资金费率的快速回归。

理论 2 :效率革命

市场结构已永久演变为机构级效率。

改善的市场深度、流动性和跨市场套利已消除了持续的极端事件。

资金费率的当前状态:数据揭示了什么

在宣布资金套利死亡之前,我们的分析发现了三个有趣的发现:

发现 1 :高资金费率变得短暂

2024 年 vs 2021 年牛市在 53, 000 美元比特币时的比较:

高资金费率仍然发生,但它们更短暂且更可预测。机会没有消失——它已经演变。

发现 2 :ETF 后资金费率机会仍然存在

与”饱和”理论相反,比特币的 ETF 批准实际上在前 3 个月增加了资金费率,显示在更多机构套利中资金费率仍可能持续。

-

ETF 前期间: 2023 年 10 月-2024 年 1 月(0.011% 平均)

-

ETF 后期间: 2024 年 1 月-2024 年 3 月(0.018% 平均)

-

净影响:+ 69% 的资金费率增长

机构采用创造了系统性需求不平衡,产生了一致的(如果更小的)套利机会。

发现 3 :持续正资金费率

图 5

如图 5 所示,尽管机构参与增加以及比特币 ETF 和 DeFi 协议等主要基差交易机会的引入,资金费率一直保持正值。

这表明市场已找到新的平衡——一个持续正资金费率与复杂套利活动共存的平衡。虽然与以往周期相比,这些费率的幅度更为温和,但它们的稳定性和持续性证明了市场对这种新常态的接受。

终点还是新起点?

通过九年的演进,比特币资金费率已完成了从“投机过山车”到“机构级钟摆”的蜕变。现货 ETF 带来的基差交易与 Ethena 等 DeFi 协议的系统套利,共同构筑了一个更深、更稳、更高效的衍生品生态。狂野西部时代虽已尘封,资金费率套利却并未走向灭亡——它只是迈入了一个以高速执行、精细风控和跨所整合为核心的新纪元。

对于仍希望凭借资金费率获取超额收益的交易者而言,真正的竞争优势已不再是盲目承受高波动的胆量,而是对基础设施速度、资本效率以及策略迭代能力的全方位打磨。唯有如此,才能在日趋机构化的海洋中继续发掘属于自己的 Alpha。

49万美元一只“猫”!Hypurr如何成为NFT市场最耀眼的新星?

原创 | Odaily 星球日报(@OdailyChina)作者 | 叮当(@XiaMiPP)NFT,在快节奏的加密世界,几乎已成“遥远的”上一个周期的昨日黄花。2021 年,CryptoPunk 动...

MetaMask即将启动积分计划,当下可以做些什么?

原创 | Odaily 星球日报(@OdailyChina)作者|Azuma(@azuma_eth)继“小狐狸”MetaMask 母公司 Consensys 的创始人 Joseph Rubin 于 9...

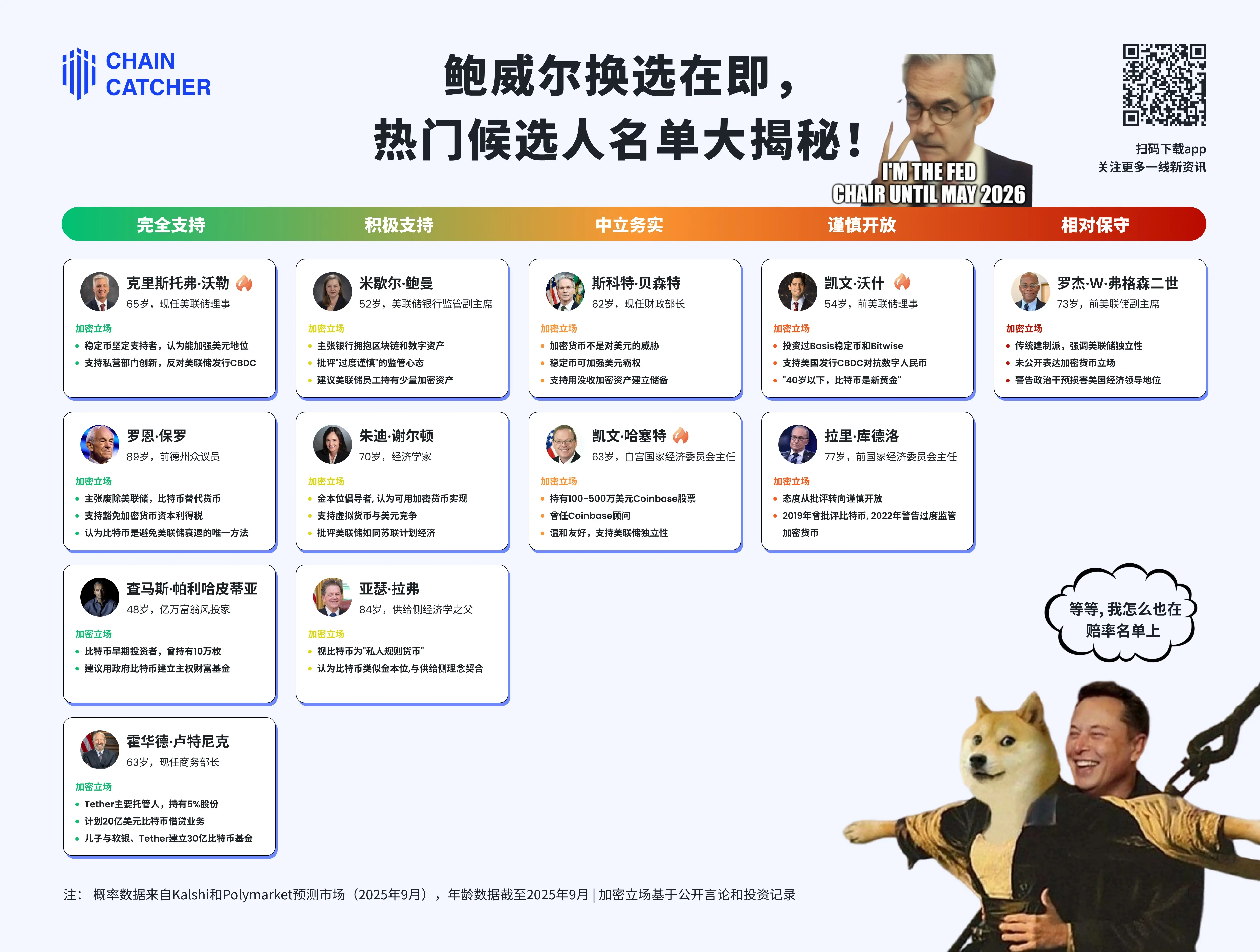

鲍威尔换选在即,潜在接任者的加密立场如何?

原文作者:Bernard,ChainCatcher鲍威尔「倒计时」,特朗普提前布局2026 年 5 月,美联储主席鲍威尔的任期将正式结束。但特朗普政府的布局已经开始——特朗普与财政部长贝森特正试图通过...