原创 | Odaily星球日报( @OdailyChina )

作者 | 叮当( @XiaMiPP )

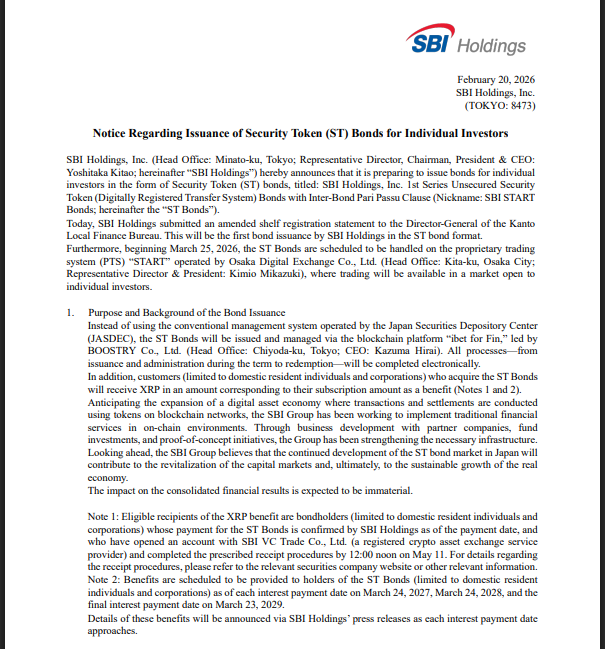

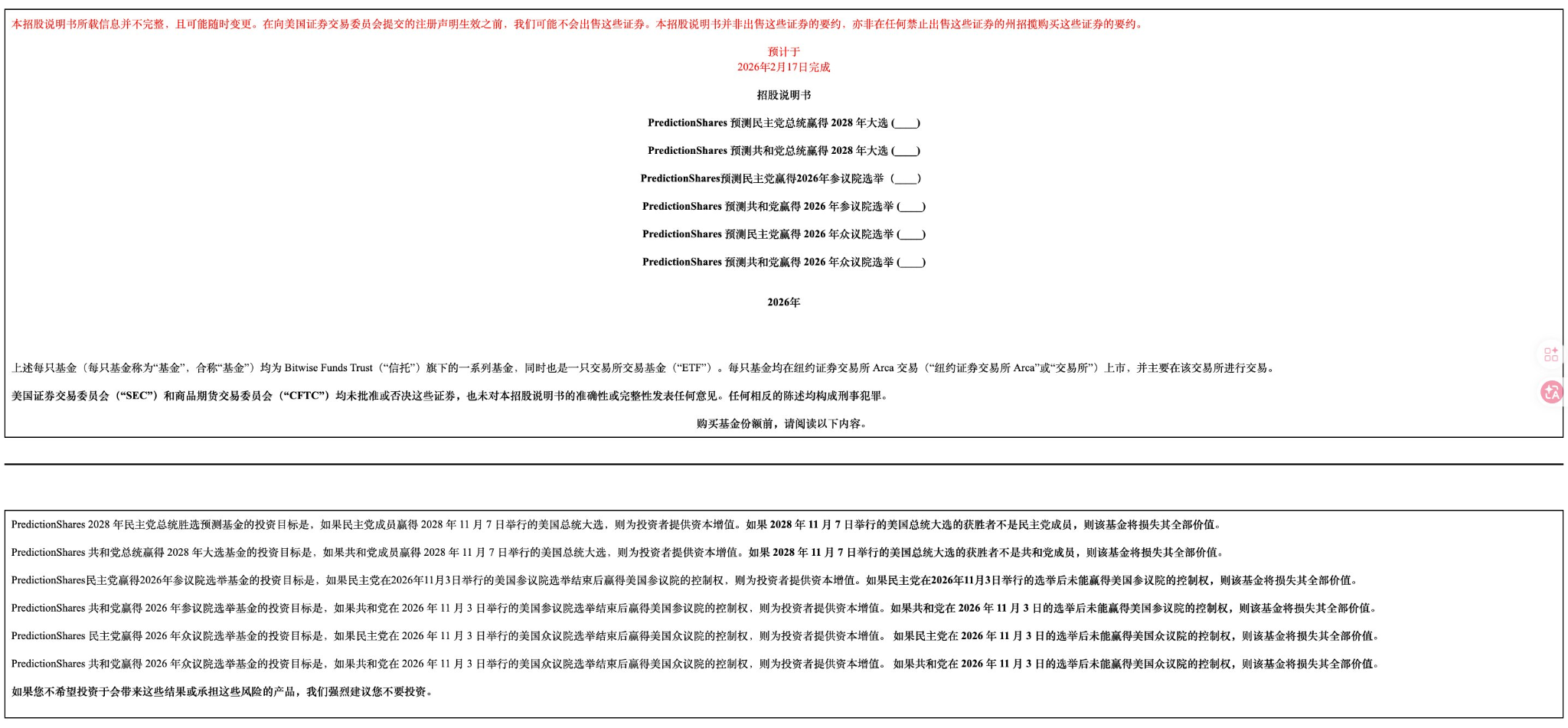

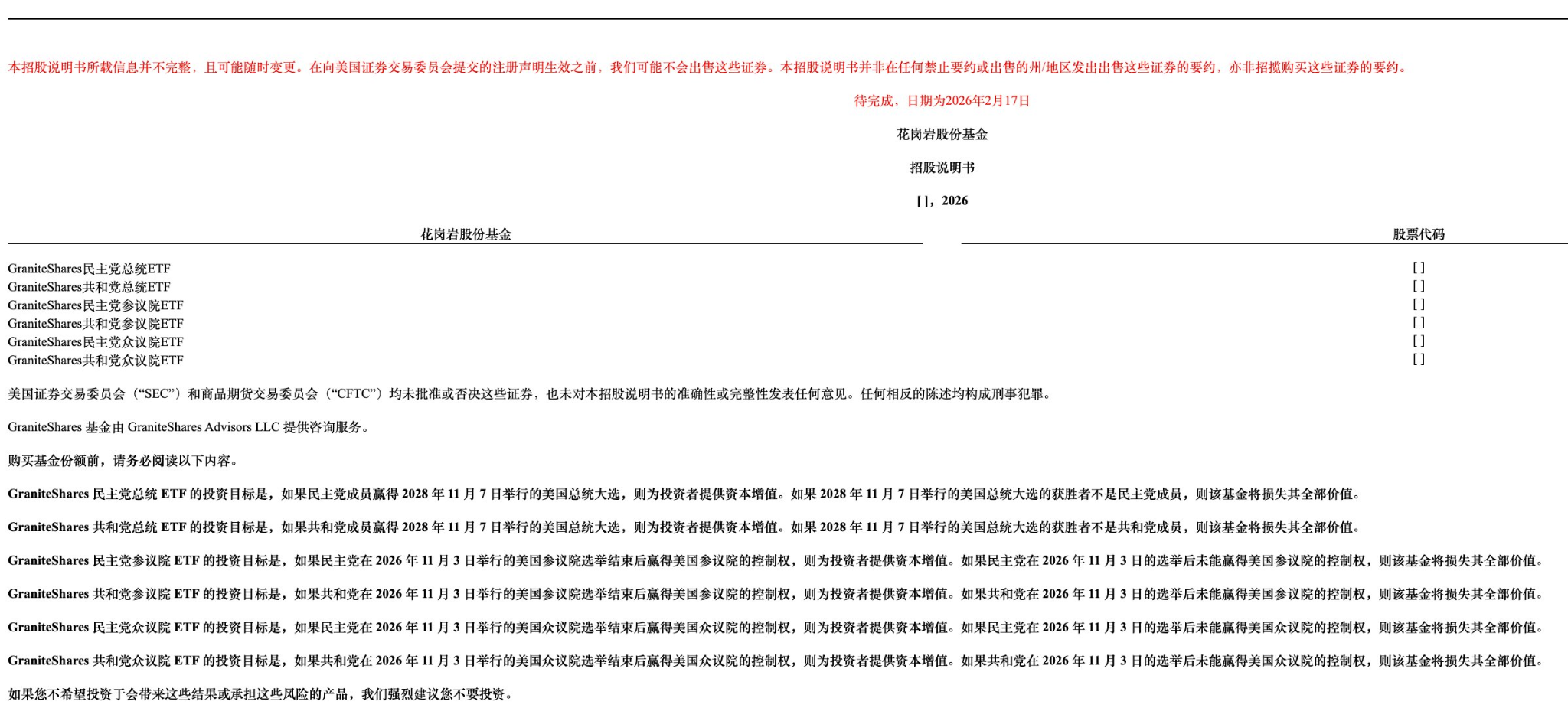

最近,ETF 发行商 Bitwise Asset Management 和 GraniteShares 向美国证券交易委员会(SEC)提交了预测市场 ETF 的申请。其中,Bitwise 以“PredictionShares”品牌提交了六只产品,GraniteShares 也紧随其后报送了结构相似的方案。更早一点,Roundhill Investments 在 2 月 13 日也递交了同类文件。

这些 ETF 的核心是 跟踪美国政治选举的结果 ,它们试图把美国政治选举的“结果概率”,包装成一个可以在传统证券账户中直接交易的金融产品。具体而言,标的聚焦于 2028 年总统大选(民主党或共和党胜出),以及 2026 年中期选举中参议院和众议院的控制权归属。

换句话说,投资者未来或许不再需要跑到加密世界的 Polymarket,也不必注册受到 CFTC 监管的 Kalshi,只需打开 Robinhood 或 Fidelity 账户,就可以像买一只股票一样,押注“谁将赢得白宫”。

截图来自@jason_chen998

这一步跨越,又意味着什么?

预测市场为什么总能“先一步”?

预测市场对政治事件的“前瞻性”,其实早就不是什么新鲜事了。

预测市场就是一群人用真金白银来表达判断。参与者通过买卖“是/否”合约来表达对事件发生的信心,这些合约的价格在 0 到 1 美元之间浮动,代表了市场对概率的共识。比如,如果你认为某个候选人胜出的概率是 70%,你可能会以 0.70 美元买入“Yes”合约。如果事件真的发生,合约价值升到 1 美元;否则,就归零。

这是一种用资金加权的群体判断。与单纯口头表达不同,参与者必须为自己的判断承担盈亏后果,2024 年美国大选便是一次集中体现。当时,Polymarket 与 Kalshi 的交易量迅速攀升,政治合约成为绝对主力。投票日前,Polymarket 在“2024 年总统选举获胜者”单一市场上的累计交易额约 37 亿美元 。Kalshi 是后起之秀,其在 2024 年 9 月赢得针对 CFTC 的关键诉讼后,获准合法提供选举相关合约,到 11 月其月度交易量达到 1.27 亿美元 ,其中约 89% 来自政治与选举市场。

更值得注意的是数据本身传递的信号。2024 年大选前几周,Polymarket 上的特朗普胜出概率就稳定在 60%以上,而当时的主流民调显示双方胶着,甚至哈里斯略占上风。结果呢?预测市场似乎提前“读懂”了选情。

这并不意味着预测市场“神准”,但在多个选举周期中,它确实展现出较强的信息聚合能力。研究发现,在流动性充足、参与者广泛的情况下,预测市场的统计表现往往优于传统民调样本。老牌平台 PredictIt 也多次被视为有效的信息聚合器。相比之下,传统民调容易受到样本偏差、表达偏差等一些因素影响。

两者差异的根源在于激励机制:民调是表达态度,预测市场是承担结果。前者没有成本,后者盈亏分明。这种结构上的差异,决定了信息处理方式的不同。

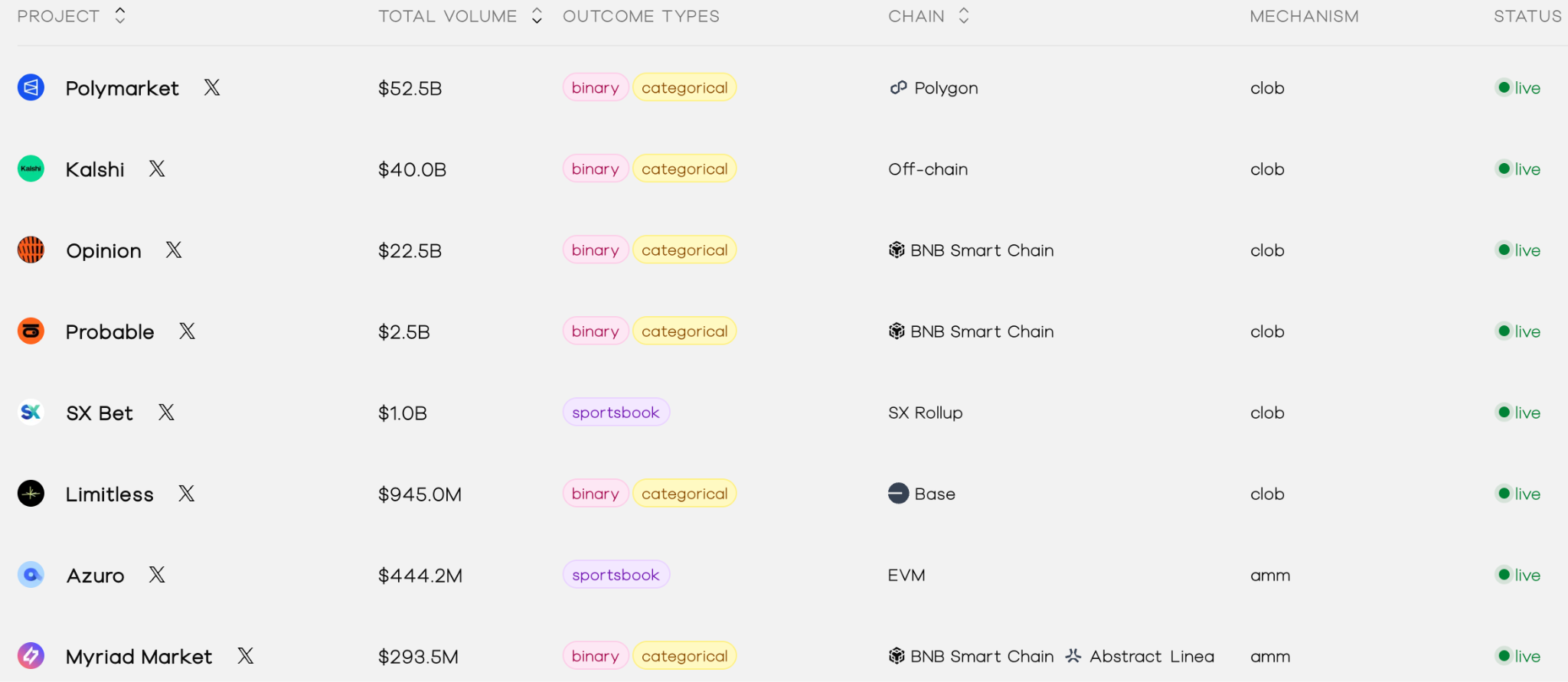

虽然大选结束后,预测市场一度冷却。Polymarket 的日交易量在选举结果出炉后骤降了约 84% 。但是进入 2025 年后,预测市场项目数量迅速增长。在 2026 年的现在,据 predictionindex.xyz 数据显示,预测市场项目已经多达 137 个,头部玩家 Polymarket 总交易量已经超 500 亿美元,月度交易量达 80 亿美元。

从边缘实验,到主流赛道,预测市场已今非昔比。现在,想象一下,如果能通过 ETF 轻松参与,这种集体智慧可能会更广泛地影响公众对政治事件的看法。

ETF 如何包装预测市场

那么,这些 ETF 是怎么把预测市场的玩法搬到华尔街的?

这些发行商要做的事情,本质上是把预测市场的合约价格,翻译成证券市场可以理解的产品结构。披上 ETF 的外衣,让你通过正规经纪账户买买买,却还是在赌一场政治事件的生死局。

以 Bitwise 提交的六只 ETF 为例,四只直指 2028 年总统大选(民主党/共和党谁赢),剩下两只对应 2026 中期选举的参众两院控制权。GraniteShares 和 Roundhill 的结构也大差不差。简单说,这些 ETF 就是把 Kalshi 或 Polymarket 上那些二元事件合约的价格表现,直接映射成可交易的 ETF 份额。

机制上,这些 ETF 的股价会像合约一样在 0 到 1 美元区间波动,反映市场对事件概率的实时共识。基金至少 80% 的资产会投资于链接这些政治事件的衍生工具,比如从 CFTC(商品期货交易委员会)批准的交易所如 Kalshi 获取的合约,或者通过合成掉期来复制表现。买入过程和买股票一样:通过 Robinhood 或 Fidelity 这样的经纪账户,费用率预计在 0.5% 到 1% 之间,交易场所可能会是 NYSE Arca。

结算时,如果事件发生(如民主党胜出总统大选),对应的“Yes”ETF 价值接近 1 美元;否则,接近 0 美元。Bitwise 的计划是事件结果确定后,基金很快就会清算并终止,把剩余资产按比例分给持有人;GraniteShares 和 Roundhill 有些产品则更“灵活”一点,可能允许“滚动”到下一个选举周期。

和我们熟悉的比特币 ETF 比起来,这里有明显区别。 比特币 ETF 如贝莱德的 IBIT,是跟踪比特币的价格,无限上行或下行空间, 适合作为资产配置的一部分 。 预测市场 ETF 则更偏向二元概率押注 ,上限固定在 1 美元,类似于买保险或期权——赢家通吃,输家全亏。

问题在于,当概率成为可交易资产,它还是单纯的信息聚合机制吗?

主流化,还是赌博化?

如果这些 ETF 获批,预测市场将真正进入主流金融视野。

当前,政治预测市场仍然集中于加密用户或专业交易者群体。ETF 一旦上线,机构资金与传统投资者的参与门槛将显著降低。企业或许可以利用它对冲政策变动风险,投资组合经理也可能将其视为宏观风险管理工具。流动性将被放大,价格信号或许会更加敏锐。

但另一面的问题同样显而易见。2024 年大选已经证明,预测市场价格会被媒体引用、被社交平台放大,甚至影响公众情绪。当概率被包装成“市场共识”时,它很容易被解读为某种客观趋势。如果资金规模进一步扩大,是否可能出现刻意操纵价格以影响舆论的行为?PredictIt 早年就因合规争议卷入法律纠纷,这类问题并非空穴来风。

监管仍然是最大的不确定性。SEC 可能担心这本质上是“赌博化”金融,增加操纵或道德风险。审批过程或会附加条件,如交易限额或额外披露。目前,CFTC 已允许 Kalshi 交易选举期货,这是个积极信号,但 SEC 的态度仍不明朗。

结语

从加密原生市场到华尔街 ETF,预测市场正在完成一次身份转换。不过,在监管框架尚未清晰之前,发行商的动作更像是一场试探。试探监管边界,也试探市场对“概率资产化”的接受程度。