今晚,将迎来美联储本年最受关注的一次降息决议。

市场普遍押注降息几乎板上钉钉。但真正决定未来几个月风险资产走势的,并不是再降 25 个基点,而是一个更关键的变量:美联储是否将重新向市场注入流动性。

因此这一次,华尔街盯着的不是利率,而是资产负债表。

根据美国银行、先锋领航、PineBridge 等机构的预期,美联储可能在本周宣布,从明年 1 月起启动每月 450 亿美元的短债购买计划,作为新一轮的「储备金管理操作」。换言之,这意味着美联储可能正在悄悄重启一个「变相扩表」的时代,让市场在降息前就提前进入流动性宽松。

但真正令市场紧张的,是这一幕发生的背景——美国正步入一个前所未有的货币权力重构期。

特朗普正在用一种远比所有人预期更快、更深、更彻底的方式接管美联储。不只是换掉主席,而是重新划定货币体系的权力边界,将长期利率、流动性与资产负债表的主导权,从美联储手中收回到财政部。过去几十年被当作「制度铁律」的央行独立性,正在被悄悄松动。

这也是为什么,从美联储的降息预期到 ETF 的资金变动,从 MicroStrategy 和 Tom Lee 的逆势加仓等等,所有看似分散的事件,其实都在收敛到同一个底层逻辑:美国正迎来一个「财政主导的货币时代」。

而这些,对加密市场又会有哪些影响?

微策略们发力了

在过去两周,整个市场几乎都在讨论同一个问题:微策略到底会不会扛不住这轮下跌?看空者已模拟了多种这家公司「倒下的过程」。

但 Saylor 显然不这么想。

上周微策略增持了约 9.63 亿美元的比特币,确切地说,是 10,624 枚 BTC。这是他近几个月来最大的一笔买入,规模甚至超过他过去三个月的总和。

要知道,市场原本一直猜测,当微策略的 mNAV 接近 1 时,微策略是否会被迫卖币以避免系统性风险。结果行情一脚踩到几乎 1 的位置,他不但没卖,还反手加仓,幅度还如此之大。

与此同时,ETH 阵营这边也上演了一幕同样精彩的逆势操作。Tom Lee 旗下的 BitMine,在 ETH 价格暴跌、公司市值回调 60% 的情况下居然还能持续敲 ATM,筹到大量现金,并在上周一口气买入 4.29 亿美元的 ETH,把持仓推到 120 亿美元规模。

即使 BMNR 股价从高点回调了超过 60%,但团队依然能持续敲 ATM(增发机制)筹到钱,持续买买买。

CoinDesk 分析师 James Van Straten 在 X 上评价得更直白:「MSTR 一周能融资 10 亿美元,而在 2020 年,他们需要四个月才能做到同样的规模。指数级趋势仍在继续。」

如果站在市值影响力来看,Tom Lee 的动作甚至比 Saylor 更「重」。BTC 是 ETH 市值的五倍,因此 Tom Lee 的 4.29 亿美元买单,相当于 Saylor 买入 10 亿美元 BTC 在权重上的「两倍冲击」。

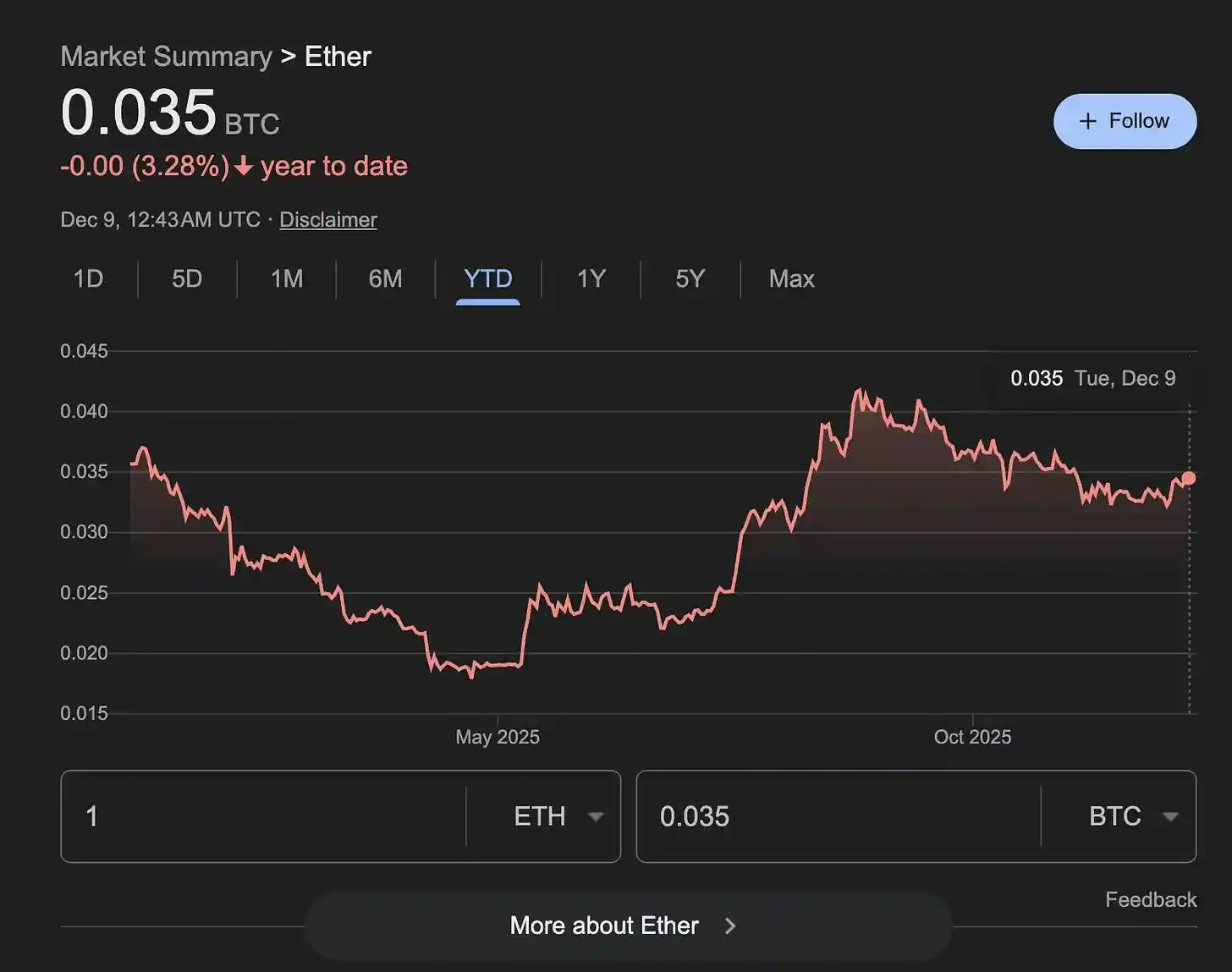

难怪 ETH/BTC 比率开始反弹,摆脱三个月下行趋势。历史重复过无数次:每当 ETH 领先回暖,市场就会进入一个短促但猛烈的「山寨反弹窗口」。

BitMine 现在手握 10 亿美元现金,而 ETH 的回调区间刚好是他大幅摊低成本的最佳位置。在一个资金面普遍紧张的市场里,拥有能持续开火的机构,本身就是价格结构的一部分。

ETF 并非外逃,而是套利盘的暂时撤退

表面上看,过去两个月比特币 ETF 流出近 40 亿美元,价格从 12.5 万跌到 8 万,让市场迅速得出一个粗暴结论:机构撤退了,ETF 投资者恐慌了,牛市结构崩了。

但来自 Amberdata 却给出了完全不同的解释。

这些外流并不是「价值投资者跑了」,而是「杠杆套利基金被迫平仓」。最主要的来源,是一种叫「基差交易(basis trade)」的结构化套利策略崩了。基金原本通过「买现货/做空期货」赚取稳定利差,但从 10 月开始,年化基差从 6.6% 掉到 4.4%,93% 的时间低于盈亏平衡点,套利变成亏损,策略被迫拆解。

这才引发了 ETF 卖出 + 期货回补的「双向动作」。

在传统定义中,投降式抛售往往发生在连续下跌后的极端情绪环境中,市场恐慌达到顶点,投资者不再尝试止损,而是彻底放弃所有持仓。其典型特征包括:几乎所有发行商都出现大规模赎回、交易量飙升、卖盘不计成本涌出,并伴随极端的情绪指标。但此次 ETF 外流明显不符合这种模式。尽管整体出现净流出,但资金的方向性并不一致:例如 Fidelity 的 FBTC 在整个期间仍保持持续流入,而 BlackRock 的 IBIT 甚至在净流出最严重的阶段依旧吸收了部分增量资金。这显示出真正撤离的只是少数发行商,而非整个机构群体。

更关键的证据来自外流的分布。截至 10 月 1 日至 11 月 26 日的 53 天内,Grayscale 旗下的基金贡献了超过 9 亿美元的赎回,占总流出的 53%;21Shares 和 Grayscale Mini 紧随其后,加起来占了近九成的赎回规模。相比之下,BlackRock 和 Fidelity——市场最典型的机构配置渠道——整体为净流入。这与真正的「恐慌性机构撤退」完全不一致,反而更像是某种「局部事件」。

那么,是哪类机构在卖?答案是:做基差套利的大型基金。

所谓基差交易,本质是一种方向中性的套利结构:基金买入现货比特币(或 ETF 份额),同时做空期货,赚取期现差利率(contango yield)。这是一种低风险、低波动的策略,在期货升水合理且资金成本可控时,会吸引大量机构资金参与。然而这一模式依赖一个前提:期货价格必须持续高于现货价格,且利差稳定。而从 10 月开始,这个前提突然消失了。

根据 Amberdata 的统计,30 天年化基差从 6.63% 一路压缩到 4.46%,其中 93% 的交易日低于套利所需的 5% 盈亏平衡点。这意味着这类交易不再赚钱,甚至开始亏损,迫使基金不得不退出。基差的快速塌陷让套利盘经历了一次「系统性平仓」:他们必须卖掉 ETF 持仓,同时买回此前做空的期货,以关闭这笔套利交易。

从市场数据可以清晰看到这一过程。比特币永续合约的未平仓量在相同期间下降了 37.7%,累计减少超过 42 亿美元,和基差变化的相关系数达到 0.878,几乎是同步动作。这种「ETF 卖出 + 空头回补」的组合正是基差交易退出的典型路径;ETF 流出规模的突然放大,并非价格恐慌驱动,而是套利机制崩塌的必然结果。

换句话说,过去两个月的 ETF 外流更像是「杠杆化搬砖盘的清算」,而不是「长期机构的撤退」。这是一种高度专业、结构化的交易解体,而非市场情绪崩盘带来的恐慌卖压。

更值得关注的是:当这些套利盘被清理后,剩下的资金结构反而变得更健康。目前 ETF 持仓仍维持在约 143 万枚比特币的高位,大部分份额来自配置型机构,而不是追逐利差的短期资金。随着套利盘的杠杆对冲被移除,市场的整体杠杆率下降,波动性来源更少,价格行为会更加由「真正的买卖力量」驱动,而不是被迫的技术性操作绑架。

Amberdata 的研究主管 Marshall 将此描述为「市场重置」:在套利盘撤退后,ETF 的新增资金更具方向性和长期性,市场的结构性杂音降低,后续行情将更多反映真实需求。这意味着,虽然表面看起来是 40 亿美元的资金外流,但对市场本身而言,未必是坏事。相反,这也可能为下一波更健康的上涨打下基础。

如果说 Saylor 、Tom Lee 与 ETF 的资金展现了微观资金的态度,那么宏观层面正在发生的变化则更深,更剧烈。接下来的圣诞行情会不会来?如果要找答案,我们可能还得再看下宏观层面。

特朗普「掌权」货币体系

过去几十年,美联储的独立性被视为「制度铁律」。货币权力属于央行,而不是白宫。

但特朗普显然不认同这一点。

越来越多的迹象显示,特朗普团队正在以一种远比市场预期更快、更彻底的方式接管美联储。不只是象征性的「换一个鹰派主席」,而是全面重写美联储与财政部之间的权力分配、改变资产负债表机制、重新定义利率曲线的定价方式。

特朗普企图在重构整个货币体系。

前纽约联储交易台主管 Joseph Wang(长年研究美联储操作体系)也明确提醒过:「市场明显低估了特朗普掌控美联储的决心,这种变化可能会把市场推向一个更高风险、更高波动的阶段。」

从人事布局、政策方向到技术细节,我们都能看到非常明确的痕迹。

最直观的证据来自人事安排。特朗普阵营已经让数名关键人物进入核心位置,包括 Kevin Hassett(前白宫经济顾问)、James Bessent(财政部重要决策者)、Dino Miran(财政政策智囊)以及 Kevin Warsh(前美联储理事)。这些人有一个共同特点:他们不是传统的「央行派」,更不坚持央行独立性。他们的目标十分明确:削弱美联储对利率、长期资金成本以及系统流动性的垄断,把更多货币权力重新交回财政部。

最具象征意义的一点是:外界普遍认为最适合接任美联储主席的 Bessent 最终选择留在财政部。原因也很简单:在新的权力结构中,财政部的位置比美联储主席更能决定游戏规则。

另一条重要线索来自期限溢价的变化。

对普通投资者来说,这个指标可能有点陌生,但它其实是市场判断「谁在控制长期利率」最直接的信号。最近,12 个月美债与 10 年期国债的利差再次接近阶段高点,而这一轮上升并不是因为经济向好,也不是通胀抬头,而是市场在重新评估:未来决定长期利率的,可能不是美联储,而是财政部。

10 年期和 12 个月期国债收益率正在持续下行,意味着出市场强烈押注美联储要降息,并且节奏将比之前预期的更快更多

SOFR(隔夜拆借融资利率)在 9 月出现了断崖式下滑,意味着美国货币市场利率突然塌陷,美联储政策利率体系出现了显著松动信号

最初的利差上升是因为市场以为特朗普会上任后让经济「过热」;后来当关税和大规模财政刺激被市场吸收后,利差迅速回落。现在利差重新走高,反映的已经不是增长预期,而是对 Hassett—Bessent 体系的不确定:如果未来财政部通过调整债务久期、增发短债、压缩长债等方式来控制收益率曲线,那么传统判断长端利率的方法就会彻底失效。

更隐蔽但更关键的证据在于资产负债表制度。特朗普团队频繁批评现行的「充足储备制度」(美联储通过扩大资产负债表、向银行系统提供准备金,使金融体系高度依赖央行)。但同时,他们又清楚地知道:目前的准备金已经明显偏紧,系统反而需要扩表才能维持稳定。

这种「反对扩表,却又不得不扩表」的矛盾,其实是一种策略。他们以此作为理由,质疑美联储的制度框架,推动把更多货币权力转移回财政部。换句话说,他们不是要立即缩表,而是要用「资产负债表争议」作为突破口,削弱美联储的制度地位。

如果把这些动作拼在一起,我们会看到一个非常明确的方向:期限溢价被压缩,美债久期被缩短,长端利率逐步失去独立性;银行可能被要求持有更多美债;政府资助机构可能被鼓励加杠杆购买抵押债券;财政部可能通过增加短端债发行来影响整个收益率结构。过去由美联储决定的关键价格,将逐渐被财政工具所替代。

这样导致的结果或许就是:黄金进入长期上升趋势,股票在震荡后维持慢推结构,流动性因为财政扩张与回购机制而逐步改善。市场短期会显得混乱,但这只是因为货币体系的权力边界正在被重新划线。

至于加密市场最关心的比特币,它处在这场结构性变化的边缘地带,不是最直接的受益者,也不会成为主战场。积极的一面是,流动性改善会给比特币价格托底;但更长期的往 1-2 年后的走势来看,它仍然需要经历一段再积累期,等待新货币体系的框架真正明朗。

美国正从「央行主导时代」走向「财政主导时代」。

在这套新框架里,长期利率可能不再由美联储决定,流动性更多来自财政部,央行的独立性将被弱化,市场波动会更大,而风险资产也将迎来一个完全不同的定价体系。

当体系的底层正在被重写时,所有价格都会表现得比平常更「无逻辑」。但这是旧秩序松动、新秩序到来的必经阶段。

未来几个月的行情,很可能就诞生在这种混沌里。