加密市场大回调,牛回头还是牛跑了?

原文作者: Chloe, ChainCatcher

11 月才刚过四天,加密市场就经历了显着回调,比特币过去一个月下跌近 13%,从此前的高点回落至 10.4 万美元附近,价格反复震荡。ETH 交易价格同期下跌近 20%。面对这轮回调,市场情绪普遍处于焦虑,纷纷喊着是不是底了?彻底转熊了?究竟这次回调是真正的触顶回落,还是市场或许正处于黎明前的黑暗?

ChainCatcher 整理了业内专家、分析师、交易员和机构投资者从不同角度给出的各自解读,而多方又是如何看待本次市场回调?

市场 OG 大额获利了结

Enflux 在给 CoinDesk 的报告中指出,流动性正从加密货币流出并回流到由AI和金融科技领导的传统金融。Enflux表示,华尔街正准备迎来另一轮上涨,由流动性和基础设施投资推动,而加密货币会继续测试真正的底部在哪里。

QCP Capital 则认为近期的回调与宏观因素关系不大。相反,比特币的“元老级”持有者正在长期上涨后获利了结,向 Kraken 等交易所售出大量 BTC。链上数据显示,过去一个月约有 405,000 个 BTC 的长期持有供应发生变动,但价格仍保持在 100,000 美元门槛之上。QCP 表示:“市场在没有突破关键支撑的情况下吸收了传统供应”,并指出杠杆率仍然较低,资金费率持平。

知名华尔街市场分析师 Jordi Visser 也有同样观点,“困境是真实的,坦白说目前加密货币市场的情绪非常糟糕。”但Jordi Visser认为比特币目前正在经历一场“无声的IPO”。

他指出,当前市场的价格整理并非失败的信号,而是早期持有者实现收益的正常过程。Visser解释说,“Galaxy Digital 首席执行官 Mike Novogratz 在最近的财报电话会议中披露,该公司为一位客户出售了价值 90 亿美元的比特币,这代表着 OG 们正在有序退出。”

这种过程类似于传统 IPO 后的锁定期到期,早期投资者并非恐慌性抛售,而是有条不紊地分配他们的持仓。“他们很有耐心,等了多年才迎来这一刻。”他认为,比特币与风险资产的相关性脱钩恰恰证明了这一点,如果是宏观驱动的疲软,比特币应该会与风险资产一同下跌,而非出现分化。

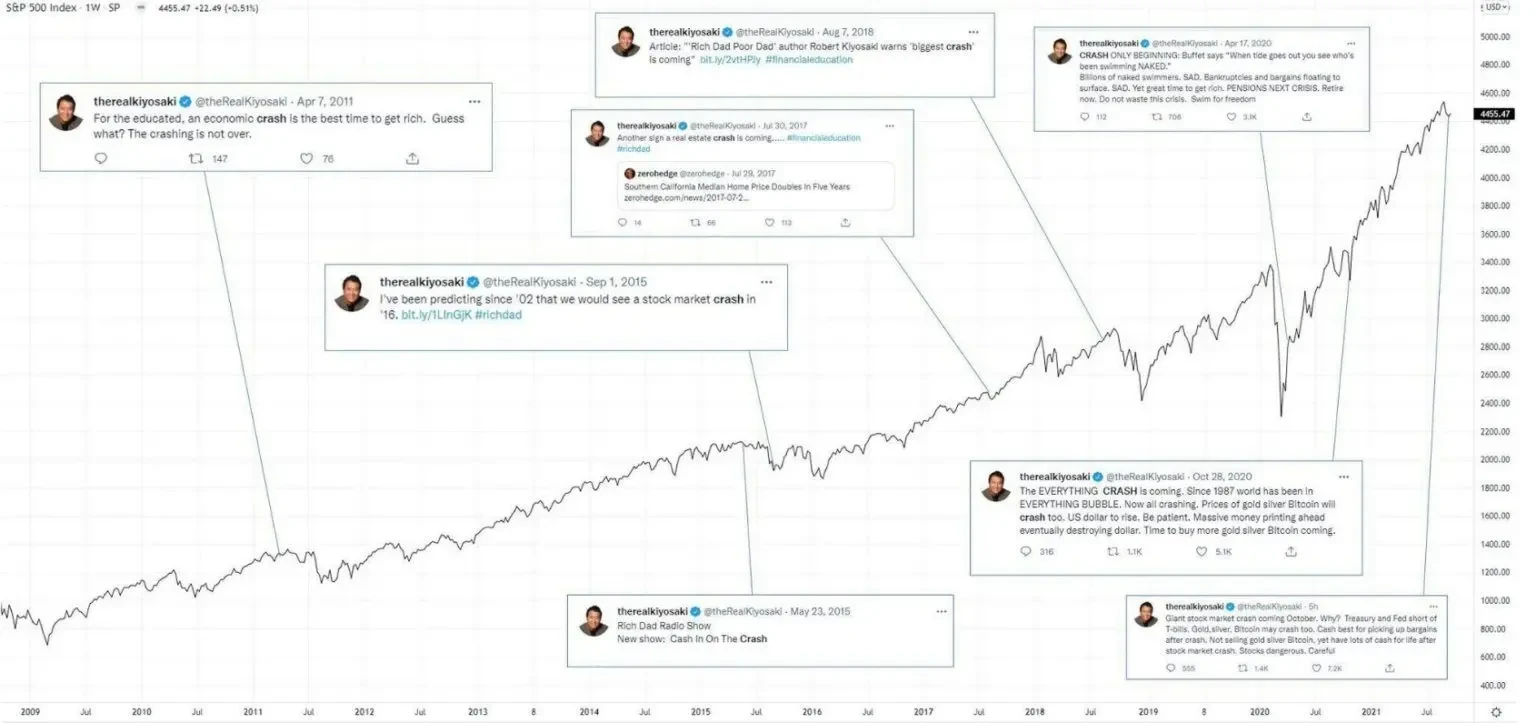

比特币继续遵循典型的减半后走势,价格有机会突破

《富爸爸穷爸爸》作者 Robert Kiyosaki 再次发出崩盘警告,“大规模崩盘开始,数百万人将被消灭,保护自己,白银、黄金、比特币、以太坊将保护你。”不过他在 2024 年 11 月至 2025 年 10 月期间就发布了约 30 篇类似的崩盘警告。cryptonews 对此调侃,现在市场确实很糟糕,但 Robert 的成绩也挺差,从历史数据来看,市场走势往往与他的预测相反。

StealthEx 首席执行官 Maria Carola 则认为,市场风险仍然较高,但市场看起来比以往周期更强,不过她也警告说,由于市场现在比以往周期流动性更强,极端闪崩事件的频率降低,但系统性风险,如主要 LP 撤回流动性、意外的宏观事件或监管冲击,仍可能引发相当大的波动。

TEN Protocol 联合创始人兼产品负责人 Cais Manai 指出,以太坊的复苏在宏观条件变化中仍不确定,如果美联储倾向鸽派且风险偏好回归,我们可能会看到 ETH 快速收复 4,500 美元,特别是在 ETF 流入仍然健康的情况下。

SynFutures 首席执行官 Rachel Lin 给出的判断则相对乐观,她表示,十月的下跌,或许正为牛市的下一轮上行打地基。她认为这种回调往往是更大周期的中点。她预计 11 月可能会进入“稳定期+谨慎乐观”阶段,如果比特币继续遵循典型的减半后走势,到 2025 年底,比特币涨至 12 万至 15 万美元是有可能的。

盘点交易员观点:美国政府停摆若结束即是曙光来临之时?

@CatoKt4 认为下跌的核心原因是流动性紧缩阶段下市场再度被“抽血”,主要原因是美国政府停摆期间,财政部的一般账户(TGA)无法正常释放资金到市场,政府停摆时这个池子只进不出,导致市场流动性被大量吸走。

且当晚美国国债 3 个月期和 6 个月期进行拍卖,总拍卖规模 1630 亿美元、实际拍卖金额高达 1706.9 亿美元,扣除美联储 SOMA 账户的再投资规模(76.9 亿美元)意味着有 1630 亿美元的资金从金融市场被抽走去购买国债。在正常时期,这种规模的国债拍卖对风险资产影响有限,但在流动性已经紧缩的特殊时期,1630 亿美元的资金抽离对市场造成了显着冲击。

另外还有美联储鹰派发言,导致 12 月降息概率从 69.8% 降至 67.5%,打击市场对降息的信心。

@Trader_S18 则引用高盛和花旗的最新报告,指出政府停摆将在两周内结束。高盛认为此次停摆已接近终点,预计最可能在 11 月第二周前后达成拨款协议,他提出了近两周的交易节奏可按照以下,11 月 7 日前关注 BTC 是否在 107k-111k 区间筑底,预期在 11 月 12 日前如果 BTC 突破并稳在 112k 以上,可加仓做反弹,11 月中旬若政府真开门,BTC 可能冲前高124-126k。

他针对该局面,认为政府停摆的影响不亚于一次隐形加息,所以反过来想,在外部环境如此恶劣的情况下,市场居然才跌了这么一点,已经非常厉害。呼吁用户可再坚持一两周,等美国政府开门,财政部一旦开始消耗其庞大的 TGA 现金余额,高达九千亿美元现金将重新流入银行体系,不亚于一次隐形量化宽松,届时好日子就来了。

@TXMCtrades 认为当市场一起喊顶反而证明还不是顶,因为真正的顶部通常出现在没人预料、所有币都疯涨的时候。这次只有少数大币涨,其他还在低位,代表市场热度还没到极致,牛市可能还没结束。

@TraderNoah 表达了对整个加密行业的严厉批评与谨慎乐观,他认为市场经过几年表现后,能承受这些“难以接受的事实”,首先,当前价格并不便宜,即使某些代币跌幅达 80%,那些表现不佳的资产也理应如此,因为它们本质上缺乏价值;其次,行业中超过 80% 的人相对于其他产业的资历来说是无能的,随着时间推移肯定会被自然淘汰;第三,基金整体表现糟糕,他强调,加密行业历史上不被外界认真对待,是因为它充斥着投机与不成熟。

但 Noah 对未来持乐观态度,因为 2021 年牛市后的过度行为(如泡沫与低质量项目)现在终于开始被逐一铲除,这虽然短期内会带来痛苦,甚至导致大多数市场用户“死亡”,但这是行业走向成功与成熟的必要过程,是痛苦的蜕变。

@CredibleCrypto 则坚信市场绝对不会在区区 4 万亿市值达到顶部。“从2020年开始,我多次说过,这个周期结束前至少会看到 10 万亿总市值,直到现在我坚持这个看法,我在 4 万亿市值时绝不卖任何东西。”

@Ashcryptoreal 通过历史比较强调乐观前景,他回顾 2024 年 11 月初,比特币从 71k 美元暴跌至 66k 美元,大家普遍认为市场已完蛋,但仅 45 天内就暴涨 60% 至 108k 美元;同期从 11 月 4 日至 12 月 15 日,ETH 上涨 75%,其他代币总市值激增 138%,许多小币在不到两个月内涨幅达 5-10 倍,显示市场只需短暂时间即可产生爆炸性抛物线回报。如今 2025 年 11 月初同样出现下跌,他指出,“所有数据皆正面,包括 Fed 12 月降息、量化紧缩(QT)于 12 月 1 日结束、量化宽松(QE)已启动(Fed 购买国债)、美中贸易协议签署、金价已达顶部、美股创下新高。”

他坚信加密价格正被操纵和压低,不接受在全球流动性充裕、其他资产上涨的背景下加密市场就此终结的观点,因此选择坚定持币耐心等待,虽然过程不易,但投资加密市场本就知晓风险。

最后,尽管各方对本次回调的原因解读不一,有人认为是资金轮动到传统市场,有人认为是早期持有者获利了结,也有人认为是政府停摆导致的流动性紧缩。可以确定的是市场正处于关键等待期,包括美国政府重新开门和美联储的政策转向,且不可否认比特币基本面比以往任何时候都更强劲,根据历史数据显示,比特币第三季度的平均回报仍为正,达到 6.05%。且过去几年 11 月是比特币表现最强劲的月份之一,过去 12 年的平均涨幅高达 42%。

而这种持仓从集中到分散的分配现象,或许正是比特币从实验阶段正式毕业成为长久货币资产所需的过渡期。

Winklevoss Twins Backed Gemini Eyes Prediction Markets As Competition Heats Up

The post Winklevoss Twins Backed Gemini Eyes Prediction Markets As Competition Heats Up appeared fir...

Here’s Impact on XRP Price If Corporate Treasuries Use It for FX Hedging

What could be the impact on XRP price if corporate treasuries decide to use XRP for foreign exchange...

Gemini Prepares Entry Into Prediction Markets Amid Industry Gold Rush

Winklevoss-founded crypto exchange seeks derivatives approval as financial firms race to offer event...