WLFI代币上线:套利机会深度拆解

特朗普家族半年磨一剑的核心项目 WLFI 今晚 8 点的上线,举世瞩目。有人在赌涨跌,还有人炒热点币。除了「押上下方向」的真实交易之外,我们还能不能靠更确定的方式,吃到这波热度的钱?答案是套利。在本文中律动 BlockBeats 整理了一些 WLFI 可实操的套利机会:

价差套利

1、CEX 之间的价差套利

由于不同交易平台的撮合规则、开放时间、买盘密度、手续费与充提安排并不一致,短时间就会对 WLFI 有价差,也就有套利空间。

比如 WLFI 在 Binance 是今晚 9 点开现货,但提现是明晚 9 点,这意味着在提现开通前,资金只能「流入 Binance、卖给场内买盘」,却暂时「流不出来」,单向流动会让场内定价更容易偏贵。

可落地的打法其实很朴素。先挑两到三个可控场景作为「价差三角」,通常是一家一线 CEX(今天多半是 Binance,因其买盘与舆论关注度最高)、一家支持提现的次级 CEX(可以选手续费低一点的,一进一出更能保住利润),再加一个链上观察哨(比如 Uniswap 的 WLFI 池,用来判定链上边际买盘的强弱)。

同时打开两家交易所的盘口和最近成交,把 WLFI 的价格差盯住。一旦看到 Binance 的价格明显高过 另一家,而且算上吃单费、点差、可能的滑点之后,净差仍然是正的,就可以买入、然后在 Binance 卖。

整件事的难点不在「逻辑」,而在「节奏」。跨所搬砖,本质上是在和延迟赛跑:充提没开、风控弹窗、链上确认、甚至你自己点确认的手速,都会决定这 0.x% 到 1.x% 的毛利能不能落袋。所以,先用很小的金额走一遍完整流程,测清楚每一步的耗时与费用,再放量,是最稳的做法。

2、三角套利

三角套利可以简单理解为是上一种「CEX 之间的价差套利」的升级版,会涉及到更多链上路径,有时还要做稳定币之间的换汇。因此机会更多、摩擦也更多。

项目开盘早期最常见的「三明治价差」是:BNB 链上价格约等于 Solana 链上价,大于以太坊主网价,大于 CEX 场内价。由于 BNB 链上和 Solana 链上一般池子小、bot 多,价格更容易被几笔单子冲高;以太坊手续费高、bot 少,成交相对保守,因此价格低一点;而中心化交易所由做市商控盘,还常常不开充提或限额,价差无法立刻被搬平,因此现货价最低。由于 WLFI 是多链部署,因此也有这样的操作空间。

另外,新稳定币 USD 1 与 USDT/USDC 可能会有微小脱锚或手续费差异,也会放大回路收益。

但需要注意的是,三角套利相比 CEX 套利更复杂,新手最好不要尝试,前置条件是提前熟悉跨链机制、跨链路径、滑点和手续费等等。

3、现货-永续基差/资金费套利

这种「现货-永续基差/资金费」套利,也是做市商、市场中性基金、量化和套利者常用的手法。散户也能做,但体量小、费率和借贷成本较高,优势不明显。

它套的「利」只有两种本质来源:第一是资金费率(funding)。永续价格高于现货、资金费为正时,多头要按周期把「利息」付给空头——你就做「现货多 + 永续空」,定时收这笔利息;反过来资金费为负时,做「卖出现货 + 永续多」,由空头向多头付。这样一来,你的净敞口接近零,资金费像活期利息,在一定时间周期内滚动结算,吃的是「情绪溢价/悲观折价」的现金流。

第二是基差回归。上线或情绪波动时,永续相对现货会出现一次性的溢价或贴水;当情绪降温、做市修复,永续会向现货/指数价靠拢,你在对冲结构里能把这段「价差缩小」的一次性收益装进口袋。两者合起来,就是「利息 + 回归」的组合,减去借贷成本、手续费和滑点,才是净收益。

但需要注意的是了解不同交易平台的清算机制、滑点、手续费、资金费率结算时间和交易深度等各种信息,防止发生 XPL 的逼空事件。相关阅读:《 Lighter 的 ETH 和 HL 的 XPL 都插针,如何避免大户操纵而被清算? 》

另外在最常见的「现货多 + 永续空」策略上,也可以找到一些年化收益比较高的金库,比如 StakeStone 和 Lista DAO 的金库在补贴之后有 40%+的 APY。

4、组 LP+ 卖空对冲套利

单纯组 LP 不是套利,它更像是在「用方向风险换手续费」。但如果叠加卖空对冲,只留下「手续费 − 资金费/借币利息 − 调仓成本」的净收益曲线,也是一个比较好的对冲思路。

最常见的结构,是在链上(如 WLFI/USDC 或 WLFI/ETH 池)提供集中流动性,同时在交易所做空同等名义价值的 WLFI 永续;如果没有永续,也可以在保证金账户里借币卖出现货,但摩擦会更大。这样做的目的,只是让你不去赌涨跌,把注意力全部放在「成交越多、手续费越厚」的那一边。

执行时,把 LP 当作「收费的做市区间」。先选一个你能盯得住的费率和价格带,比如新币期用 0.3% 或 1% 费层,区间设置成贴近现价的「中等宽度」。部署之后,LP 头寸里会有一部分变成 WLFI 现货,一部分是稳定币,你用这部分 WLFI 的「等值名义」去开空永续,初始时把两条腿的美元价值对齐。价格在区间内来回晃,链上那条腿靠换手收手续费、靠被动再平衡吃一点点价差;方向由空腿承担成反向敞口,整体趋近中性。如果此时资金费为正,你的空腿还能额外收息;若资金费为负,就要靠更宽的区间、更低的杠杆和更低频的再对冲去把净收益撑住。

和基差套利的差别在于,基差套利吃「永续↔现货」的价差回归与资金费,这里吃的是「链上换手带来的手续费」。和纯 LP 的差别在于,纯 LP 的盈亏很大程度取决于方向与无常损失。

WLFI 币股 ALTS 与 WLFI 对冲

ALT 5 Sigma(纳斯达克:ALTS)用发行股票+私募的方式筹到约 15 亿美元,其中一部分直接换取 WLFI 代币、另一部分用于在二级市场配置 WLFI,由此把自己做成了一个持有 WLFI 的「金库/代理敞口」。关于 WLFI 币股 ALT 5 Sigma(Nasdaq: ALTS)的更多相关阅读可见:《 不敢买代币,WLFI 币股还有机会吗? 》

同时观察 ALTS 和 WLFI 上涨幅度,逻辑上是做强的一边空、弱的一边多,等它回到常态就对冲平仓。比如 WLFI 因上所与叙事推动先行拉升,而 ALTS 受限于美股交易时段或借券成本「滞涨」,价差被拉开;等到美股开盘、资金把 ALTS 的「代理敞口」补齐时,这段落差会回归。

如果用 WLFI 永续来对冲,还可能顺带拿到资金费,但主收益仍来自价差本身,而非单边方向。

这和前面的「基差/资金费套利」不同点在于:这里没有「现货—永续」的确定性锚,而是把股票当作代持 WLFI 的「影子」,逻辑更像「BTC↔MSTR」的老思路,但执行的难点在摩擦与时段。加密端是 7×24 小时交易,WLFI 是 8 点解锁,但纳斯达克的开盘时间是 9:30,如果在这之前买卖就是盘前交易,能挂单、能撮合,但撮合规则与常规盘不同,同时还要注意停牌/熔断的可能性。

Polymarket 上的 WLFI 市值赌注

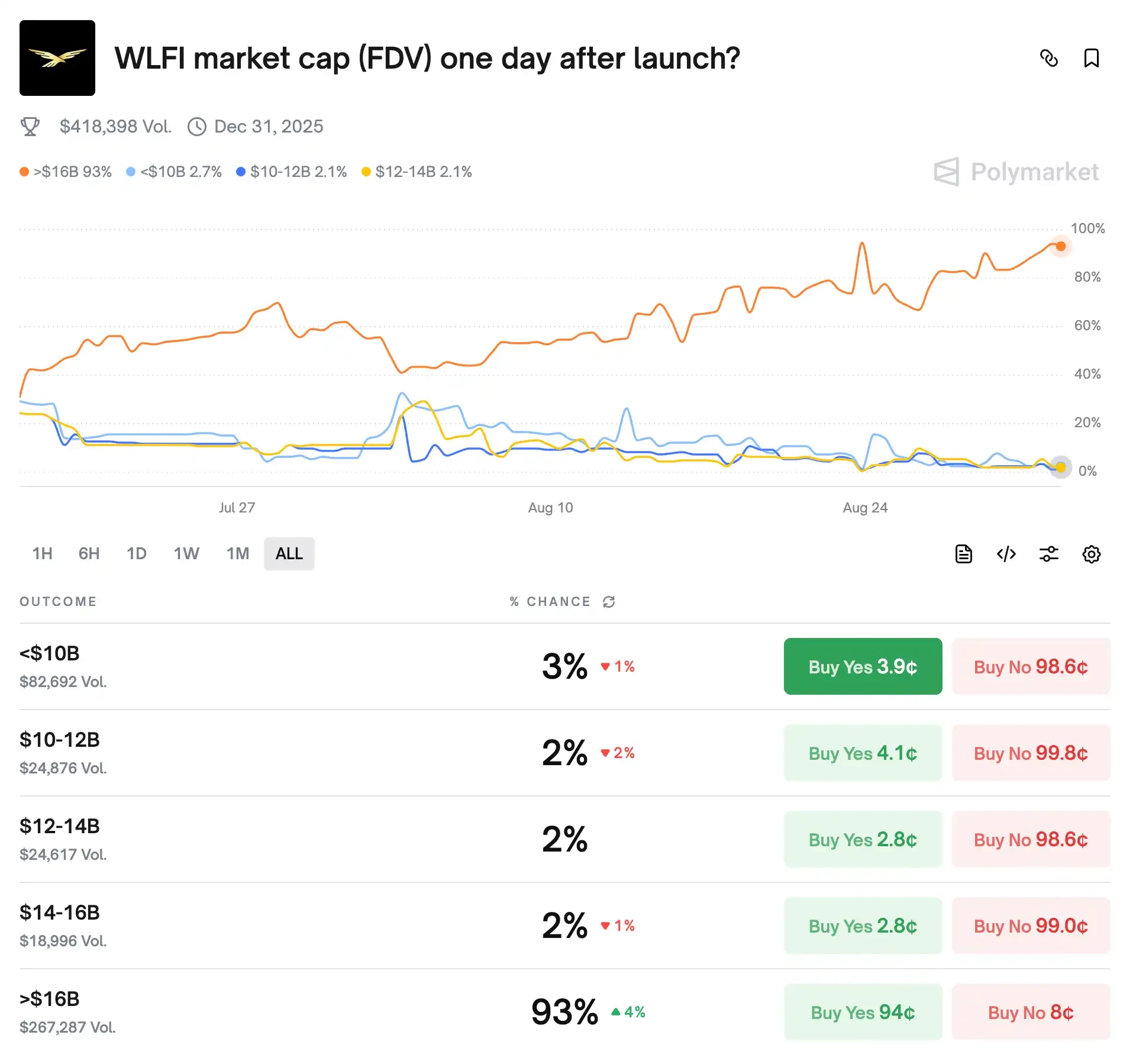

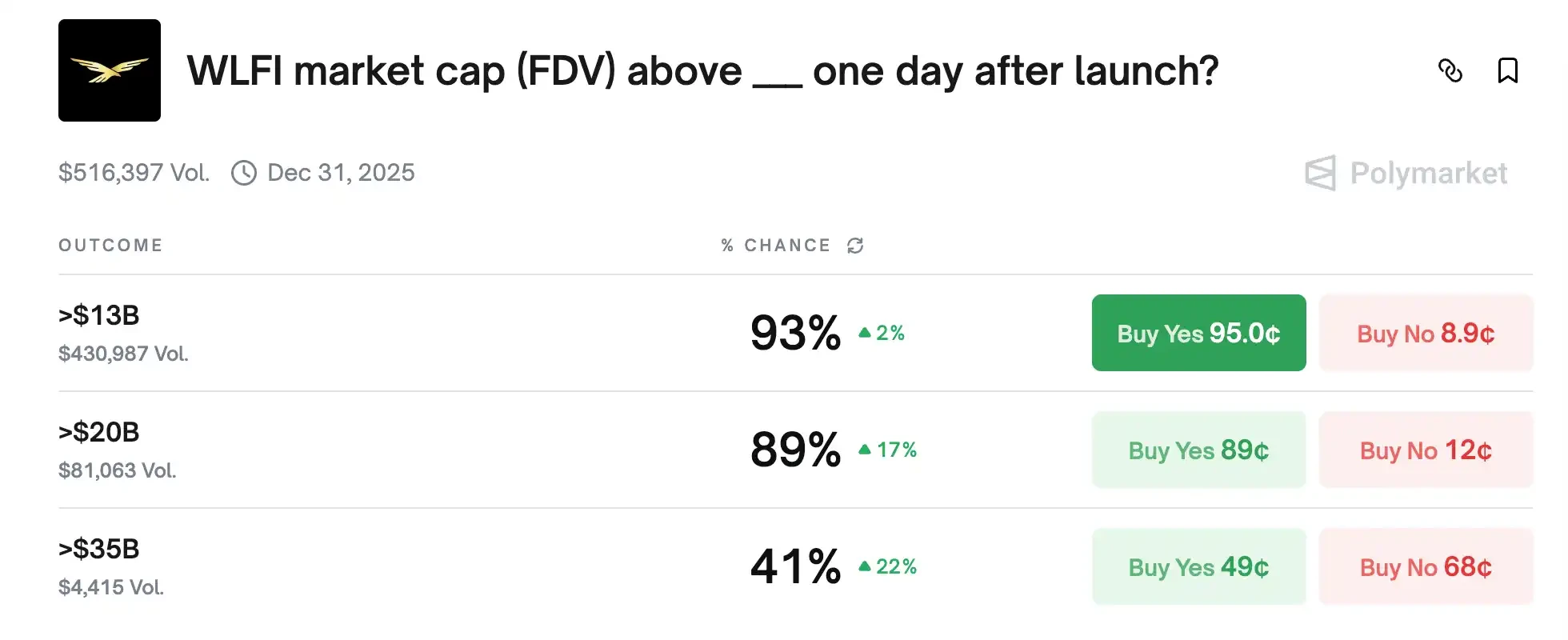

现在 Polymarket 上有两个关于 WLFI 的赌注,都是关于 WLFI 上线当天的市值,只是一个是分档市场(<$10 B、$10–12 B…、>$16 B 五选一),第二张是阈值市场(>$13 B、>$20 B、>$35 B 三个二元判断)。

因为问的都是「WLFI 上线一天后的 FDV」,它们的价格必须彼此一致:分档里的五档概率之和应当等于 100%。因此分档里的「>$16 B」那档价格,必须与阈值里的 P(>16 B) 一致。

同时,它在分档中的补集(<$10 B、10–12 B、12–14 B、14–16 B 四档)价格之和,必须等于阈值里的 1 − P(>16 B)。如果你发现两边不对等,比如分档里「>$16 B」报得很高,但四档的总和也不低,导致「>$16 B + 其余四档」合起来明显大于 1,就在贵的那一侧挂卖或用 No 对冲,同时把便宜的那边买齐,做成「必得 1 美元、成本<1」的篮子;如果合起来小于 1,则直接把两边都买齐,锁住差额。

Uniswap Joins Wormhole to Introduce $SOL and $HYPE on Unichain

This latest partnership with Wormhole aims to make multichain assets, $SOL and $HYPE, available on U...

Dogecoin Price Prediction: Experienced Traders Favor Rollblock Presale With 5,500% ROI Forecasts

Dogecoin consolidates near $0.20, but traders eye Rollblock’s $11.5M presale and GameFi model, with ...

Cardano And Kaspa Fail To Impress While Analysts Suggest This New PayFi Altcoin Could Deliver The Highest Growth

Cardano and Kaspa stall while Remittix rises with $23.6M raised, PayFi utility, and analyst forecast...