作者:布噜说

来源:imToken

如果有人对你说,你用过稳定币么?

你脑海里大概率会第一时间浮现 USDT、USDC —— 这些与美元挂钩的稳定币几乎成了「稳定币」的代名词。

可如果对方说的是欧元稳定币、黄金稳定币甚至是刚传出风声的人民币稳定币呢?这其实揭示了当下稳定币市场的真实写照,即美元虽然一家独大,但稳定币的世界远比想象的更为多元:

它们并不试图挑战美元的地位,而是服务于差异化的需求——有人希望用欧元稳定币来规避汇率波动,有人偏好黄金稳定币作为避险资产,还有人期待人民币稳定币成为跨境支付的桥梁。

换句话说,稳定币,正在从一种单一的美元叙事,走向更复杂的全球多元叙事。

为什么要关注非美元稳定币?

如果说稳定币是加密世界的「血液」,那么美元稳定币就是这一体系里最核心的血型,过去五年间,USDT 与 USDC 一直稳居市场前二,几乎垄断了交易、清算与支付环节:

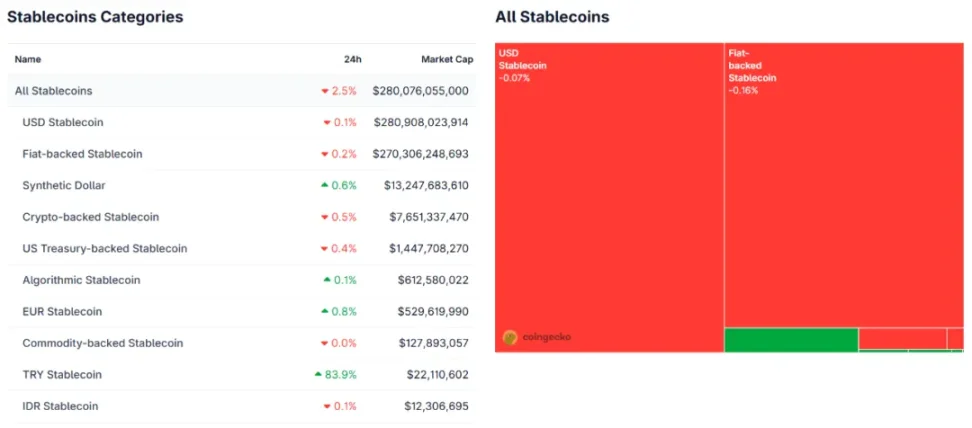

根据 CoinGecko 数据,两者合计市值占到稳定币总规模的 90% 以上,其地位甚至超过美元在全球贸易体系中的实际占比,处于无可争议的独大格局。

来源:CoinGecko

但稳定币的需求远不止于「美元化」。

在欧洲,日常的支付、储蓄与会计体系以欧元计价,用户持有美元稳定币往往需要额外承担汇率波动;在中东或东南亚市场,美元虽然依旧是国际结算的主导货币,但本地居民也有将资金锚定在本币或其他避险资产上的需求;而在宏观层面,去美元化、区域货币联盟、能源与资源金融化等趋势,则进一步推高了「非美元锚定」稳定币的探索声量。

换句话说,今天我们讨论非美元稳定币,并非是因为美元稳定币出了问题,而是因为现实世界与加密金融的需求本身正在走向多元化,这些差异化需求,构成了非美元稳定币的市场基础。

而 imToken 基于「稳定币已不再是某个统一叙事可概括的工具,它的使用因人而异、因需而异」的市场实践,也将稳定币划分为多个可探索子集合(延伸阅读《稳定币世界观:如何构建用户视角下的稳定币分类框架?》)。

其中按 imToken 的稳定币分类方法,非美元稳定币目前已有的实践中(以实际发行流通为主要考量),主要包含欧元稳定币与黄金稳定币。

来源:imToken Web(web.token.im)的非美元稳定币

非美元稳定币的主要类型

在非美元稳定币的版图里,最有现实意义的代表是欧元稳定币。

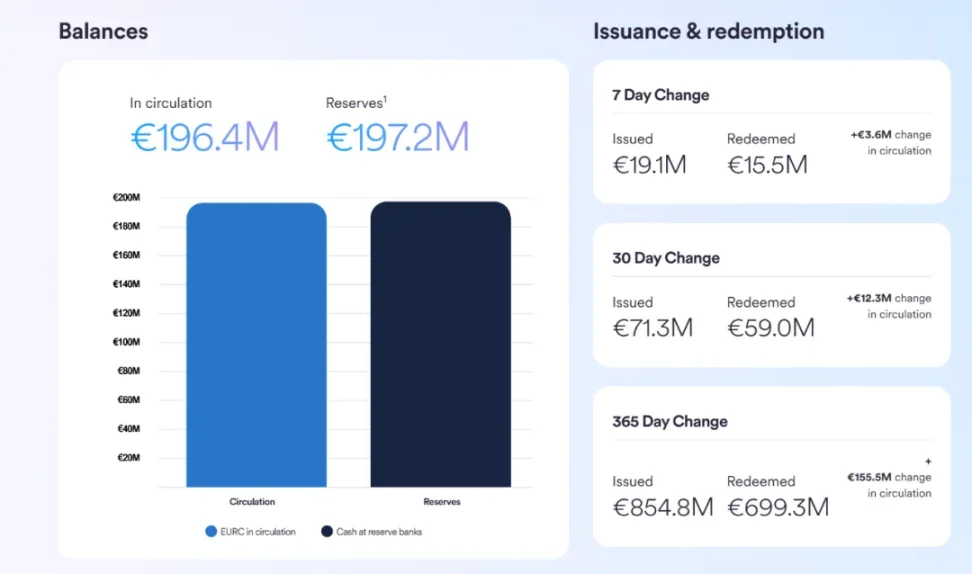

目前市场上较为主流的产品有 Circle 推出的 EURC 与 Stasis 的 EURS,两者都以 1:1 挂钩欧元,由受监管的金融机构提供储备支持,这类稳定币的目标受众也并非全球加密交易用户,而是欧洲本地用户。

举个直观的例子,一位德国投资者如果使用 USDT 作为交易媒介,那么每一次从法币到美元稳定币的兑换,都需要承担欧元兑美元的汇率风险,而若直接使用欧元稳定币,则能在链上完成交易与结算,完全避免汇率损耗。

随着欧盟 MiCA 等监管框架逐步落地,欧元稳定币的合规性和应用场景也更加明确,这意味着在未来,欧元稳定币有望成为欧洲加密金融的本地主流货币映射,虽然当前其市值仍远小于美元稳定币,但增长曲线明显受政策红利驱动,具备长期渗透的可能性。

来源:Circle

与欧元稳定币属于本地结算便利的逻辑不同,另一类颇具代表性的非美元稳定币则是黄金稳定币。

黄金自古以来就是全球金融体系的「价值锚」,即便美元脱钩金本位已逾半个世纪,各国央行依然将黄金视作核心外汇储备,在加密领域这一传统避险资产也通过代币化的方式被搬上了链,典型代表便是 PAX Gold(PAXG) 和 Tether Gold(XAU₮)。

它们的机制相对直观,每一枚代币对应一盎司实物黄金,由托管机构(如伦敦或瑞士金库)保管,用户既可以像持有 USDT 一样在钱包间自由转移这些代币,在 DeFi 协议中将其作为抵押品参与借贷或收益农场,也可以通过赎回机制提取实物黄金,这样一来,黄金的传统避险属性得以与区块链的高流动性结合。

因此与实物金条或黄金 ETF 相比,黄金稳定币最大的创新在于「可分割性与流动性」,传统黄金动辄以克、盎司计量,难以小额分割;而黄金 ETF 虽然便于交易,但依赖金融市场清算,黄金稳定币则突破了这些限制——既能代表真实的硬资产,又能以代币形式在链上快速转移和拆分,大大降低了交易门槛。

当然,它也并非没有缺陷,黄金价格本身会受全球经济、利率环境及地缘风险波动,因此黄金稳定币并不像美元稳定币那样具备近乎绝对的价格稳定性,但对于希望在链上寻求多元储值的人而言,它提供了一种更接近硬资产的配置选项。

总的来看,欧元稳定币与黄金稳定币,代表了非美元稳定币两种截然不同的逻辑:前者强调区域货币的本地便利与合规发展,后者则强调传统避险资产的数字化与流动性提升。它们共同推动稳定币的叙事从单一的「美元霸权」,逐渐演化为多元化的全球货币生态。

非美元稳定币路在何方?

站在宏观角度看,非美元稳定币的兴起,并不会在短期内削弱美元稳定币的霸主地位,毕竟无论是加密交易的全球结算,还是跨境清算的流动性支撑,美元的地位都根深蒂固。

但这并不意味着非美元稳定币毫无意义,它们更像是对现有格局的补充与扩展,是在美元主导的金融秩序之外,探索多元货币锚定的新选项。

以欧元稳定币为例,它的价值在于为欧洲用户降低汇率摩擦,配合 MiCA 等监管政策的落地,有望成为区域化的数字金融基石;而黄金稳定币则通过将传统避险资产与区块链流动性结合,给投资者提供了一种兼具储值与灵活性的全新工具。

除此之外,这两天传出消息的人民币稳定币也在逐步进入加密语境,虽然目前尚未形成规模化流通,但在跨境结算与区域贸易结算中,它具备政策推动与实际需求双重驱动力,一旦结合合规化的链上金融基础设施,人民币稳定币完全可能成为「去美元化」议题下的重要筹码。

然而,非美元稳定币也面临局限:

首先是流动性不足,与数千亿规模的 USDT、USDC 相比,非美元稳定币的市值普遍有限,导致在二级市场的深度与接受度不足;

其次应用场景单一,欧元稳定币更多局限在欧洲,黄金稳定币偏向储值,人民币稳定币则受到政策窗口与合规环境的制约,这意味着它们很难像美元稳定币那样成为全球通用货币;

但从长期视角看,稳定币的故事正逐步走向「多极化」,美元稳定币仍将是加密金融的主干,而欧元、人民币、黄金等锚定资产,则在各自维度中补齐了市场需求。

它们或许无法取代美元,但正在不断拓宽稳定币的边界,重塑整个生态的结构与层次——稳定币的未来,或许并不是某一种货币的胜出,而是多种锚定资产并存、相互补充的格局。

美元稳定币是起点,但绝不是终点。