很多投资者在配置比特币投资规划时候,可能会对“BTC 雪球”和“累计期权(Accumulator,简称 AQ)产生疑问。这两种结构化产品听起来逻辑相似,到底哪个更适合我?如果您手上有 USDT,并希望配置比特币,但面对这些结构化产品,却不知道怎么选。别着急,本文将用轻松通俗的语言,帮你理解这两种常见的 BTC 结构化理财产品的结构逻辑、适合人群以及在不同行情下的表现。

1. 什么是 BTC 雪球(Snowball)?

“雪球”是一种非保本的结构化理财产品,其名字形象地暗示了收益像滚雪球一样越滚越大。简单来说,购买 BTC 雪球就像存了一笔会“长利息”的 USDT 定期,当 BTC 价格在约定范围内波动时,你可以不断“赚利息”;如果价格达到预设的敲出价(止盈价),产品会自动提前结束并结算收益,相当于帮你“敲出止盈”锁定收益。另一方面,为了控制风险,雪球也设置了敲入价(保护价):如果 BTC 价格跌破这个水平,产品将触发敲入事件,你的本金会按照初始约定价格转换成 BTC,从而“逢低被动买入”比特币。通俗类比的话,雪球有点像一个附带条件的高息存款:平时拿利息,市场下跌太狠时,逢低买入,本金转为 BTC;市场上涨太猛时,提前止盈锁定收益。

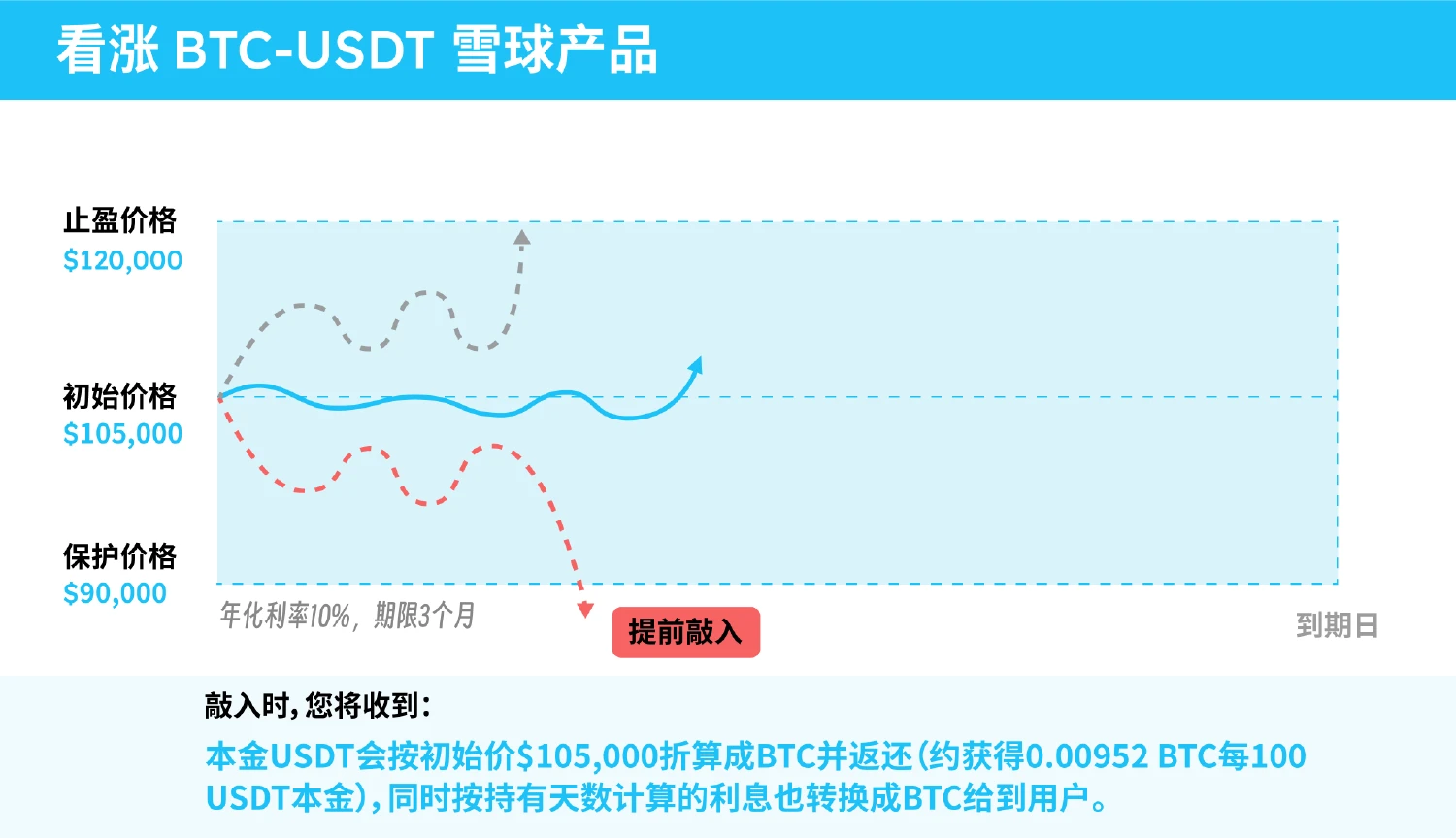

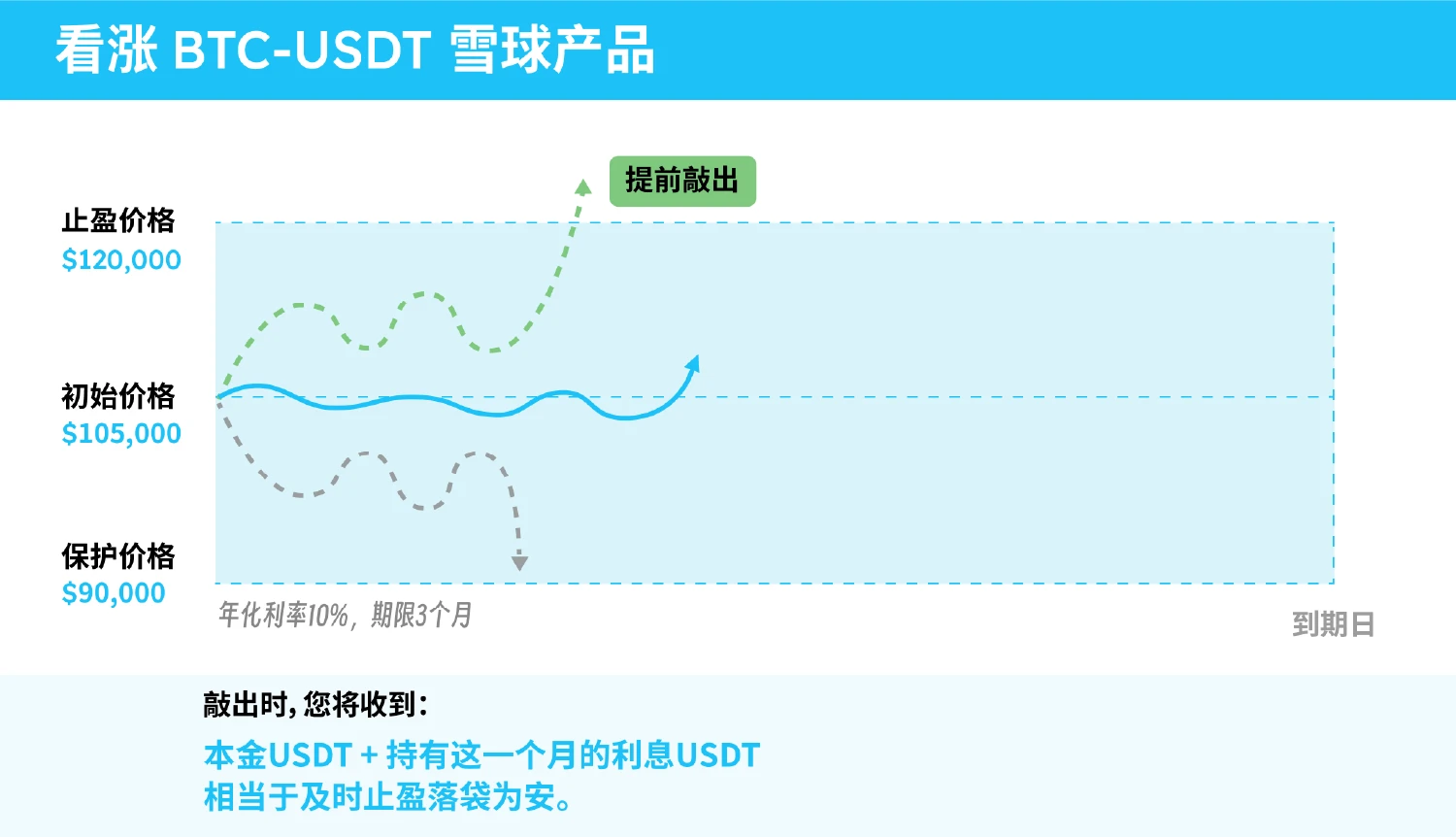

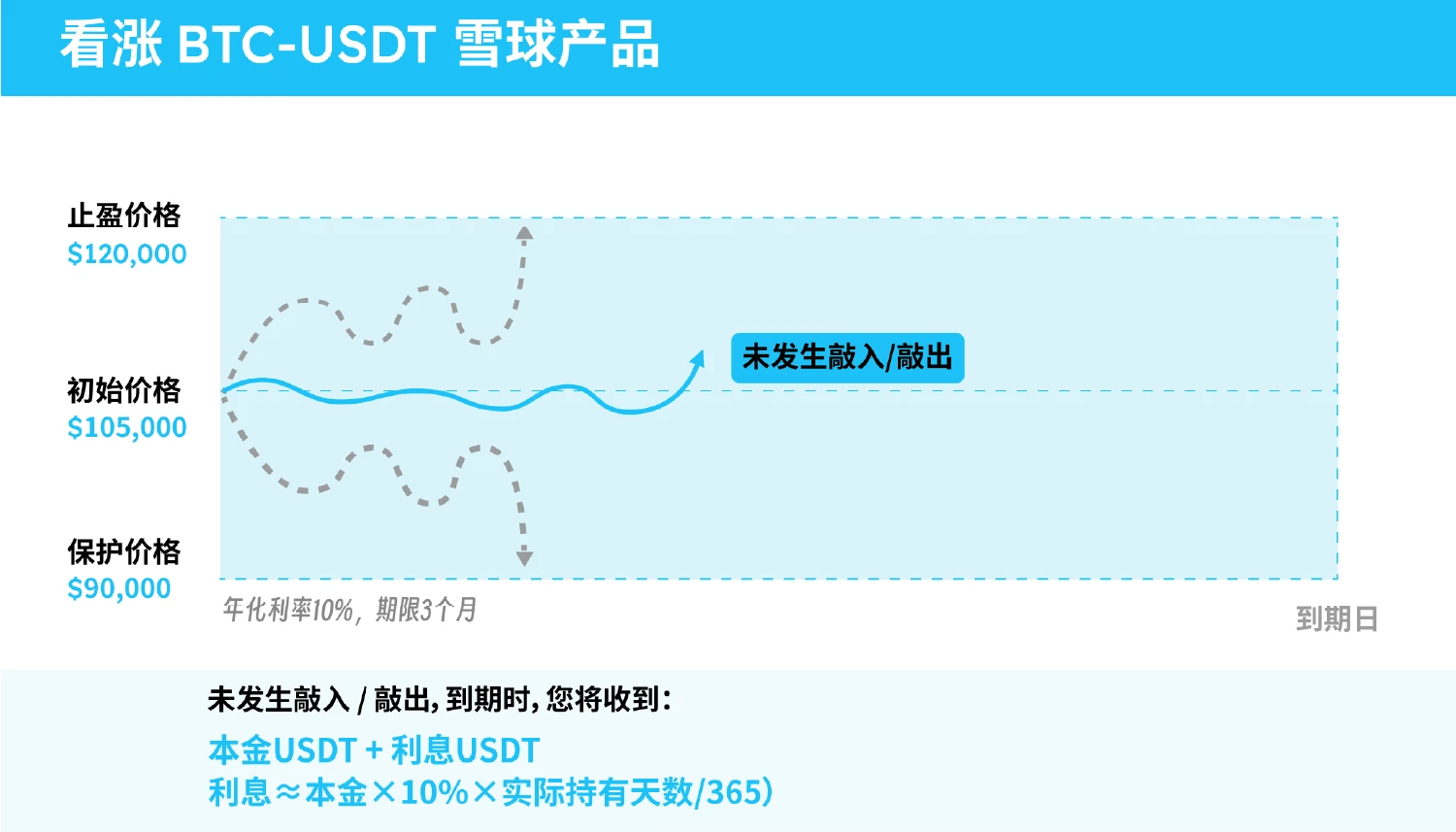

举个例子,假设当前 BTC 价格为$ 105, 000 ,某投资者用 USDT 买入一款看涨 BTC 的雪球产品,设定的止盈价为$ 120, 000 ,保护价为$ 90, 000 ,年化利率 10% ,期限 3 个月。在接下来的观察期内,将有可能有以下三个场景:

这就是雪球的风险所在:极端单边下跌行情中,本金可能按初始较高价转换为 BTC,遭受一定损失。总体而言,雪球适合对行情有判断、想赚取较高利息收益,又能接受最坏情况下拿回比特币的投资者。

小结:雪球产品的核心特点在于“利息收盈”和“区间保护”。当 BTC 价格不上不下时,雪球能提供比普通存币更高的利息回报;当价格大涨时自动止盈保住收益;当价格大跌时投资者被动拿币,相当于高位被套币(这部分风险需要投资者有心理准备)。因此雪球适合风险偏中等、希望“赚收益”又不介意最终拿币的保守型投资者。

2. 什么是 BTC 累计期权(AQ,Accumulator)?

“累计期权”(Accumulator,简称 AQ)听起来很高大上,其实可以简单理解为“折价分批买币”的合约。它让你在一定期间内,按照预先约定的折价买入价(行使价)定期购买 BTC,无论市场价当时是多少。这有点像一个批发囤货协议:你和对手方(庄家)约定好“我愿意在未来 N 天里每天按$ 100, 000 买入一定数量的 BTC”,这个$ 100, 000 就是比当前市场价$ 105, 000 略低的折扣价。如果接下来 BTC 价格一直在敲出价(比如$ 115, 000)以下波动,你就可以每天按$ 100, 000 买进便宜 BTC,慢慢积累仓位。万一 BTC 涨得太猛,某天收盘价高于$ 115, 000 这个敲出价,合同就自动取消(敲出),后续买入停止——因为市场价都高过协议价了,便宜买入的机会结束。听起来是不是有点像逛商场碰到打折活动:价格在优惠区间内,就每天买一点囤货;要是价格猛涨超过折扣上限,活动就提前结束了。

但累计期权还有一个重要的机制:倍数买入(也叫双倍买入等)。意思是一旦 BTC 价格跌到你的折扣价之下,你非但不停买,还可以加倍买!这听起来疯狂,其实逻辑很直白——既然你看好 BTC,愿意在$ 100, 000 买入,那当市场跌到更低的$ 90, 000 时,等于打了更大的折扣,你就“得便宜多买点”?。因此许多 AQ 合约约定:如果某天市场价低于行使价,则当日购买数量翻倍(或者按约定倍数增加)。回到前面的例子:行使价$ 100, 000 ,敲出价$ 115, 000 。如果 BTC 一直在$ 100 k 上下波动,每天你就买入比如 0.01 个 BTC(用$ 1, 000);如果哪天 BTC 跌破$ 100 k 到$ 95 k,你当日就要买入双倍数量 0.02 个 BTC(仍按$ 100 k 计价,需要支付$ 2, 000)。就这样,价格越跌,你买得越多,充分“逢低买入”积攒比特币仓位?。当然,这种倍数买入机制也埋下了风险:如果 BTC 一路暴跌,你会在较高的协议价持续大量买入,比直接市价买币亏得更多,甚至可能投入超出原计划的资金。因此 AQ 更适合那些本身就坚定看好 BTC 长期价值、打算一直囤币的投资者——因为无论行情涨跌,他们最终都会拿到一批按固定折扣价买来的比特币,短期账面亏损可以靠长期升值来弥补。

小结:累计期权的核心在于“折价定投”和“数量随行情增减”。当 BTC 价格在区间内或下跌时,你能以预定折扣价买入(价格越低买越多),相当于自动执行定投和低买策略;当价格上行过快时,合约提前结束避免你再买高价币。AQ 适合风险承受能力较高、认定 BTC 长线有升值空间并希望逢低多囤币的坚定型投资者,因为这种产品本质上是用结构化方式做长期累计持币操作。

3. 谁更适合你:雪球还是 AQ?

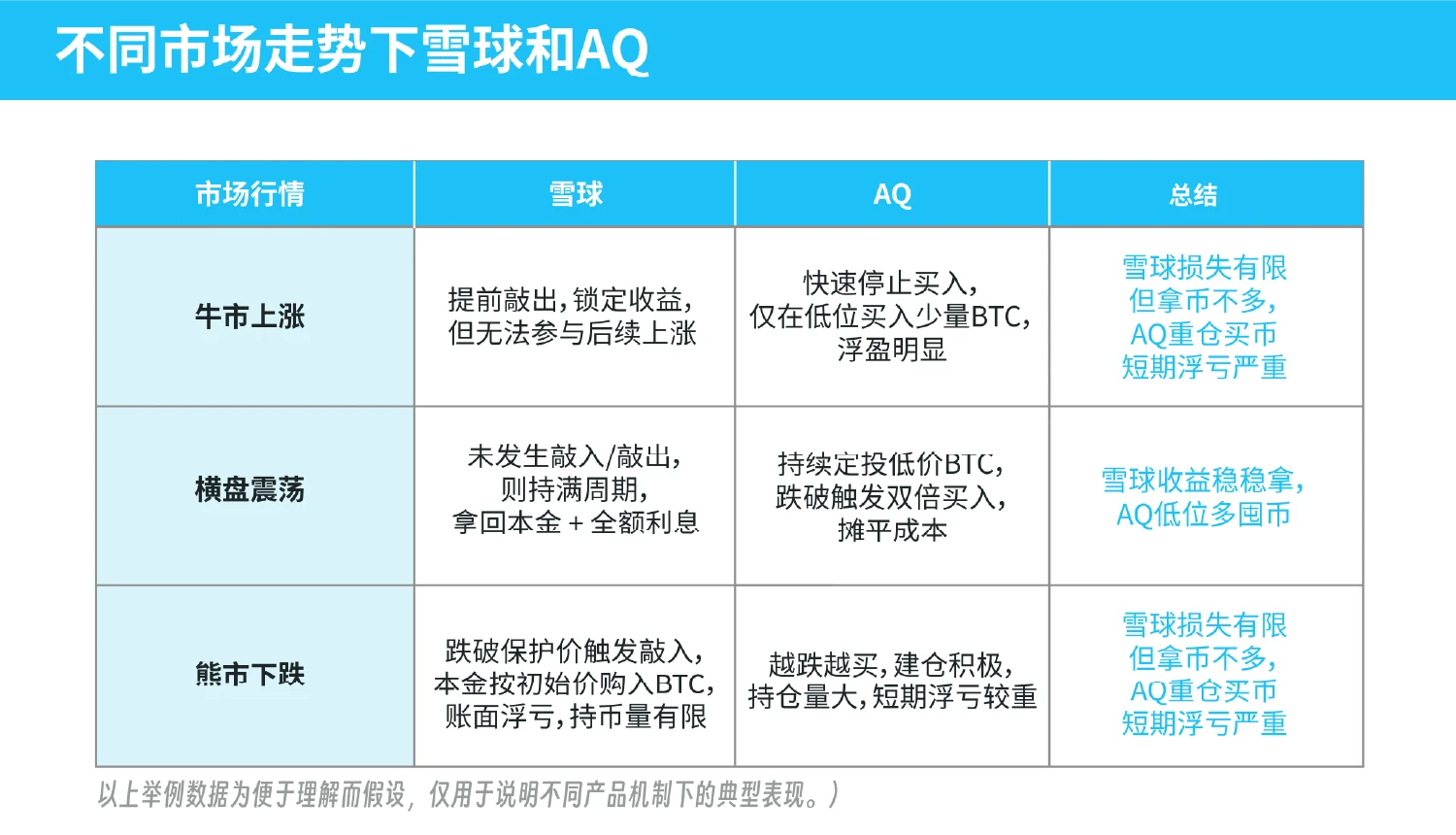

通过上面的解释可以看出,雪球和 AQ 虽然都是 BTC 结构化产品,但定位和适合人群差别很大:

-

雪球:适合偏保守、以获取收益为主要目的的投资者。如果你刚买了 USDT 想赚点比存稳定币更高的收益,又不确定 BTC 短期走势或者不打算长期持有大量比特币,雪球会是不错的选择。它的收益率通常比普通理财高,在行情平稳或小涨时收益可观;即使遇上暴跌被动拿币,你拿到的 BTC 数量也有限,相当于小幅度地“被套”,风险敞口比直接持币要小。简言之,雪球更像一种“赚利息为主,拿币为辅”的理财产品。

-

累计期权(AQ):适合进取型、坚定看好 BTC 长期价值的投资者。如果你本来就计划定投囤币,愿意在下跌时越跌越买,追求的是低价累计更多 BTC 而非短期利息,那么 AQ 可能更符合你的需求。它本质上是自动化的定投+买低机制,帮助你在震荡或下跌市中以折扣价大量买入比特币。需要注意的是,AQ 对资金实力和风险承受能力要求更高:你要有足够的资金应对潜在的加倍买入,并能承受阶段性的浮亏。因此 AQ 更像一种“囤币工具”,适合有长期配置比特币打算、风险偏好较高的投资者。

如果这两个产品听起来还有些像,不知道怎么选,不妨从自身投资目的和风险偏好出发来考虑:你是更看重稳健收益,还是更想趁波动积累币? 前者选雪球,后者选 AQ,就像“存钱收息”和“定投囤币”两种思路的区别。当然,任何投资都不是二选一,你也可以根据市场情况和自己的资产配置需要,灵活搭配这两类产品,在部分资金上用雪球赚利息,另一部分资金用 AQ 逢低买币,各取所长。

4. 投资贴士:注意风险偏好,选择合规平台

无论你最终倾向于雪球还是 AQ,量力而行、理解产品风险是首要前提。结构化产品的收益和风险往往成正比:高收益伴随高风险,新手小白在尝试前一定要充分了解产品条款(如敲出价、敲入价、折价买入、倍数买入等概念已在上文解释)再决定是否参与。明确自己的风险偏好和配置目的:希望稳健增值就少拿点币、多赚利息;相信 BTC 长期必涨就利用折价多攒币,但也要能承受短期波动。

最后,强烈建议大家通过合规可靠的平台参与此类 BTC 结构化产品投资。 Matrixport ,作为全球领先的一站式加密货币金融服务平台,提供集加密资产交易、投资、借贷、托管、RWA、投研等功能,其资金管理及托管量达 60 亿美金,致力于为全球用户提供多样化的加密金融方案,助力用户实现资金利用率最大化和资产的持续增值。

在 Matrixport 平台上,雪球和累计期权产品的投资门槛相对较低,仅需百美元起投,且周期灵活,可以短至几天,适合普通投资者尝试。这些产品在合规的平台上运行,机制公开透明,并具备专业的风险控制措施,以更好地保障投资者的权益和资金安全。

投资理财没有固定的公式,选择合适的工具至关重要。希望这篇科普能帮助您更好地理解雪球和累计期权的区别,从而根据自身情况做出明智的选择,以实现稳健的收益并抓住投资机会。祝愿各位投资顺利,财富雪球越滚越大!