原文标题:The Full Circle: How USDC Supply Curve Shapes its Valuation

原文来源:Alkimiya

原文编译:深潮 TechFlow

「对内在价值的准确估计是稳定、理性且潜在盈利投资的基础。」

——霍华德·马克斯(Howard Marks)

引言

Circle 在公开市场的里程碑式上市,凸显了机构对受监管加密基础设施日益增长的需求。然而,其估值的可持续性依赖于其核心收入引擎的扩展,这与 USDC 的总供应量密切相关。

本文旨在从叙述转向数据测量。 Circle 超过 95% 的收入来源于与 USDC 相关的渠道,这使其对短期利率和 USDC 的总流通量高度敏感。 我们首先对 USDC 的供应曲线进行结构性分解,分析链级集中度的变化、相对资本流动性以及特定市场环境下的拐点,以确定最能推动铸币活动的变量。

接着,我们引入了一个重新校准的自回归模型(Auto-Regressive Model),该模型可以预测每周供应量,误差范围约为 ± 1.5% ,并将增量扩展直接转化为 EBITDA(息税折旧摊销前利润)的敏感性。

最后,作为总结,我们展示了如何将这一供应指标用作实时可交易信号,为市场参与者提供 Circle 基本面动态的实时代理。

Circle 估值结构分析

在 582 亿美元市值的基础上,Circle 的市盈率(P/E)倍数已超过 Visa 的近 8 倍(Visa 的市盈率约为 15 倍)。ARK Invest 和 BlackRock 等高知名度机构的坚定投资表明,投资者不仅在为当前的基本面定价,更是在押注其未来实现大规模普及的潜力。

Circle 的估值指标股票代码屏幕-数据来源:Yahoo Finance

为了维持当前的估值,Circle 必须继续展现强劲的盈利增长轨迹。从历史数据看,Circle 超过 95% 的收入来源于其稳定币的法币资产储备(如银行现金、短期美国国债以及由 BlackRock 管理的 Circle 储备基金)所产生的利息和股息。因此,其收入对短期利率及 USDC 的流通量高度敏感。

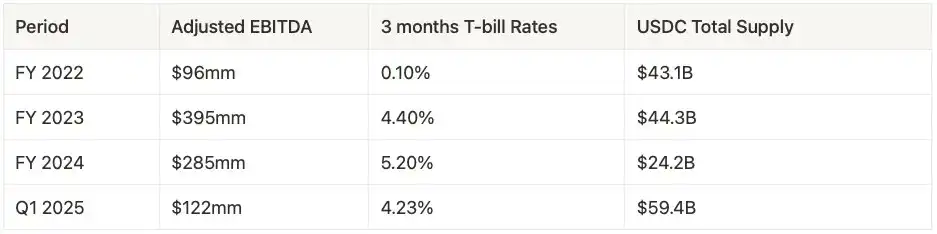

数据来源:SEC

EBITDA(息税折旧摊销前利润)敏感性分解

其中:

-

净利息收益率(NIM): 通过收益资产(如美国国债)获得的利息收入。

-

基于供应流动的费用: 通过 USDC 铸造和赎回产生的费用。

随着美联储降息的临近,净利息收益率(NIM)将被压缩,市场正在为一种转变定价,即基于交易量的收入增长速度将超过利率压缩的影响。

这一增长依赖于 USDC 作为全球支付网络的持续采用,其费用捕获能力将随着使用速度、跨境资金流动和生态系统整合而扩大。因此,研究 USDC 的供应动态至关重要。这不仅是 Circle 未来收入流的领先指标,也是其估值的核心锚点,为其商业模式的发展提供了实时洞察。

稳定币供应动态解析

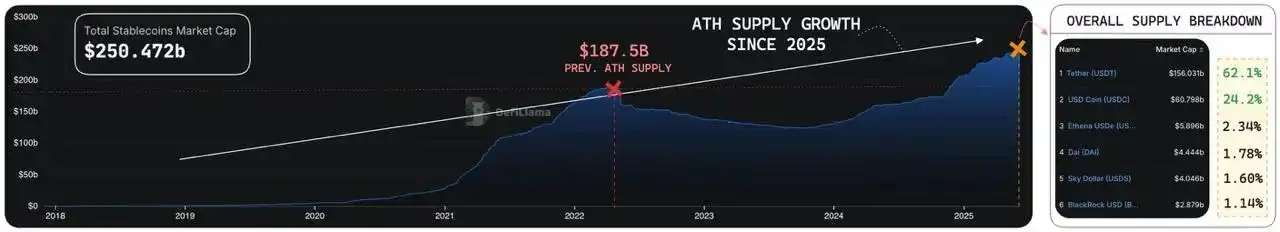

目前,稳定币总供应量已攀升至 2510 亿美元,创下历史新高,相较于 2021 年上一轮周期峰值的 1870 亿美元增长了 34% 。这一增长反映了显著的资本流入以及对加密生态系统的信心回升。

稳定币历史供应总量-数据来源:DefiLlama

当前,USDT 和 USDC 占据了稳定币总供应量的 86% 以上。其中,USDT 以 62.1% 的市场份额领先,USDC 则以 24.2% 紧随其后。这两种稳定币在不同的生态系统中都扮演着基础性角色,尤其是 USDC,其发展轨迹为我们提供了一个观察受监管、机构级需求的更透明视角。

为了理解供应在市场周期中的表现,我们从一个简单的供应流动公式入手:

其中:

-

ΔSt:稳定币总供应量的净变化

-

Mt:铸造量(法币 → 稳定币)

-

Rt:赎回量(稳定币 → 法币)

翻译:深潮 TechFlow

这一动态揭示了稳定币供应的核心逻辑:

-

扩张:当铸造量(mints)超过赎回量(redemptions)时,供应增加。

-

收缩:当赎回量超过铸造量时,供应减少。

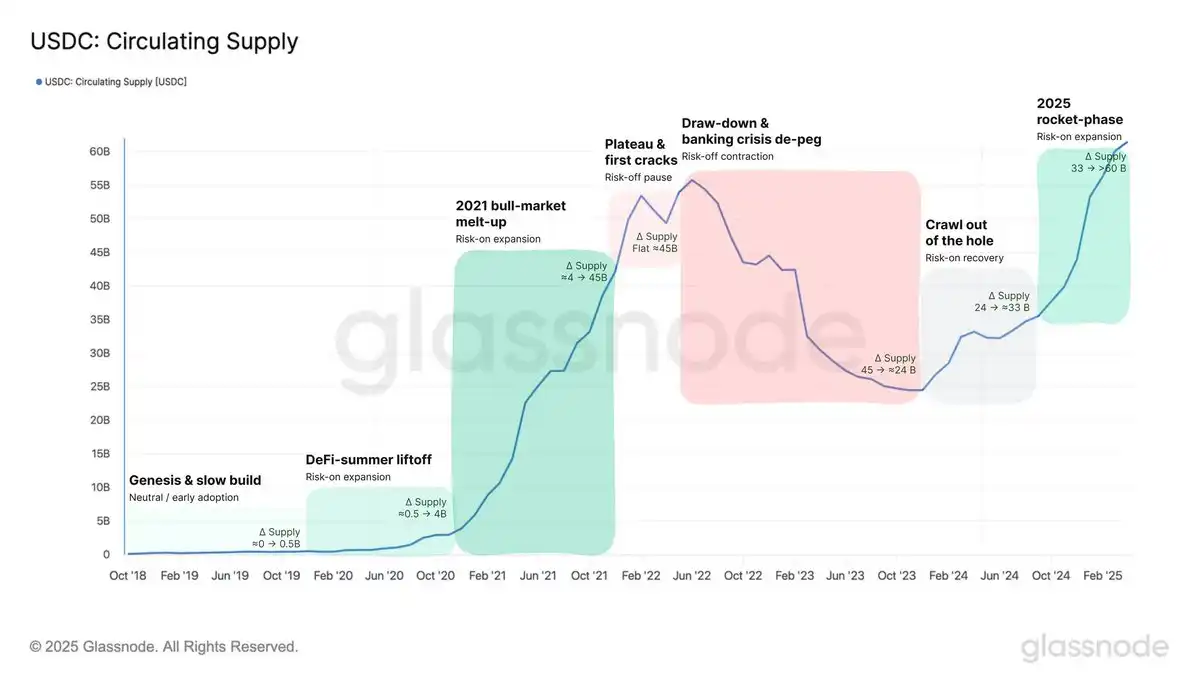

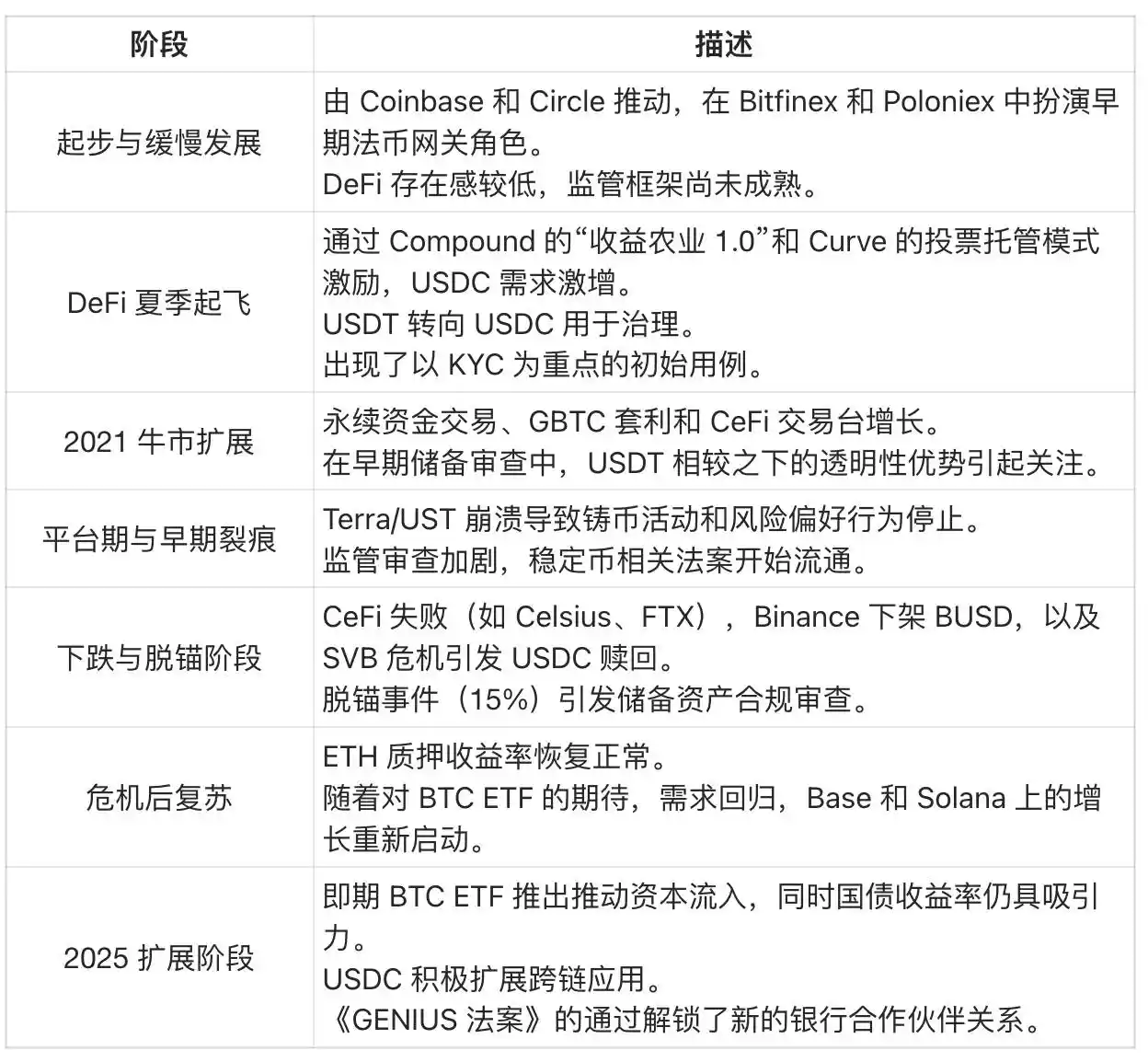

通过扩张与收缩的视角观察 USDC 的历史,我们可以发现其供应变化与加密行业整体时间线上的重要拐点息息相关。

USDC 流通供应量-数据来源:Glassnode

翻译:深潮 TechFlow

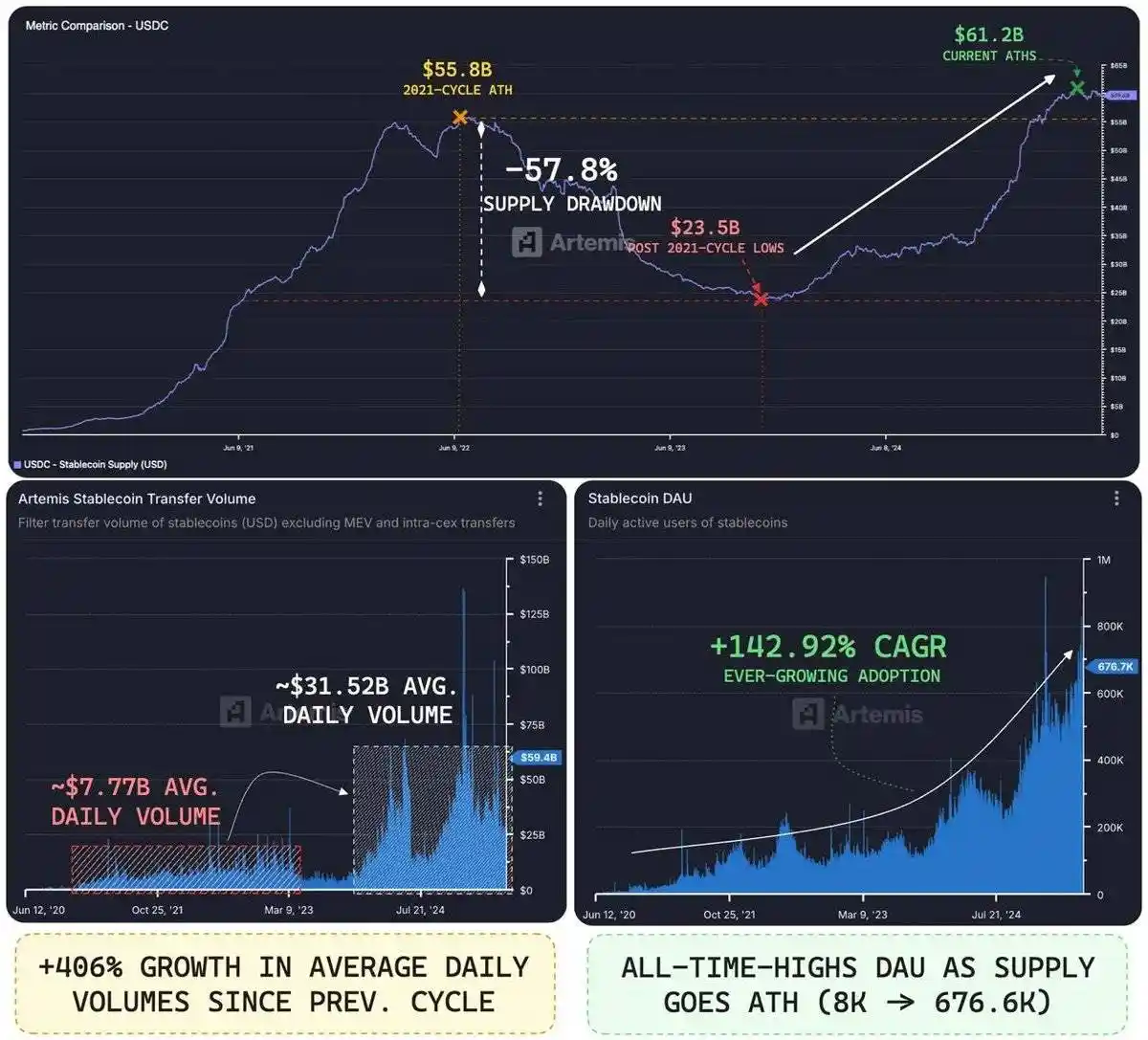

加速扩张(2025 年及以后)

随着 Circle 的上市,USDC 当前流通供应量已达到历史新高的 612 亿美元。这一规模体现了 USDC 从一种简单的交易型稳定币,逐步演变为被认可的核心金融原语的历程。从 2021 年以来:

-

日均交易量增长了 406% ,从 77.7 亿美元跃升至 315.2 亿美元。

-

日活跃用户自 2020 年以来以 142.92% 的年复合增长率(CAGR)快速增长,反映了其在各大生态系统中的迅速普及。

Circle USDC 指标-数据来源:Artemisxyz

USDC 的增长主要受到以下三股力量的推动:

1.DeFi 的复兴:加密原生用户群体的兴趣和参与度重新激增。

2.传统金融 (TradFi) 的采用:在结算、现金管理和资金调配领域逐步被更广泛的传统金融受众接受。

3.与 Coinbase 的战略合作:通过与全球最大加密用户群之一的 Coinbase 合作,USDC 在零售、机构和链上生态系统中获得了无与伦比的分发优势。

资本效率揭示真实价值

仅看供应量并不足以反映稳定币的实际效用。更重要的是,稳定币的实际价值在于其资金的流动效率。

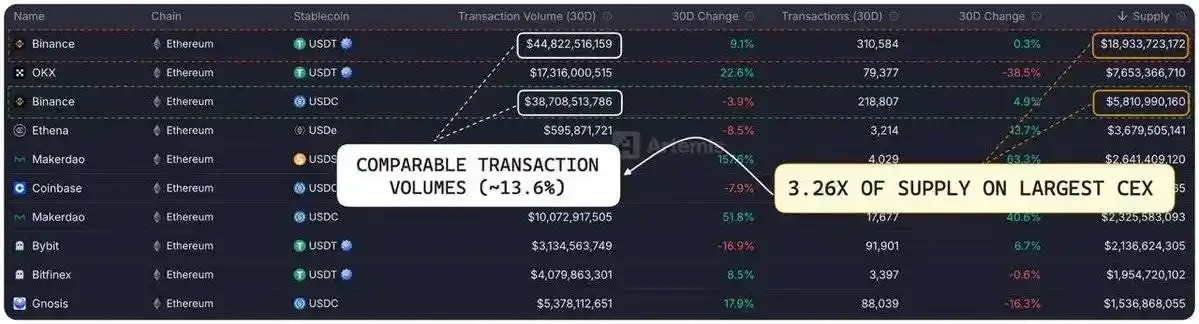

稳定币交易量对比-数据来源:Artemisxyz

在 Binance 平台上,USDT 以 189 亿美元的供应量占据主导地位,而 USDC 的供应量仅为 58.1 亿美元,约为 USDT 的三分之一。

然而,在交易量方面,差距几乎消失。过去 30 天内,USDT 的交易量为 448 亿美元,而 USDC 达到 387 亿美元,仅落后 13.6% 。

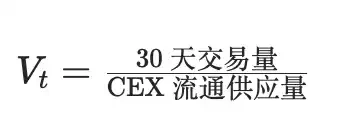

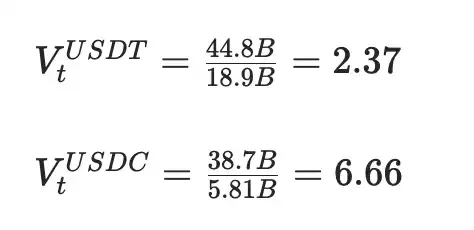

通过计算资金速度(即 30 天交易量除以流通供应量),我们可以量化资本效率:

应用于 USDT 和 USDC:

数据来源:DefiLlama, Visaonchain

结果显示,USDC 的资金速度是 USDT 的 2.81 倍,即每一美元的 USDC 被交易的频率几乎是 USDT 的三倍。这意味着 USDC 的资金流动更快、效用更高,展现出更深层次的链上价值。

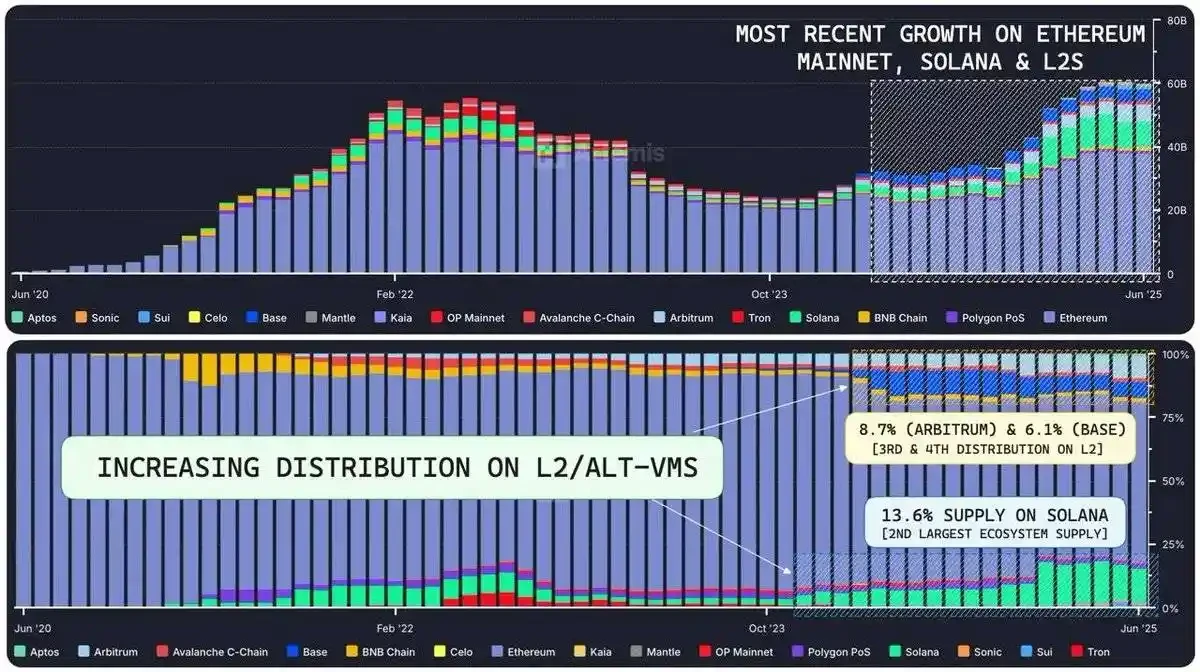

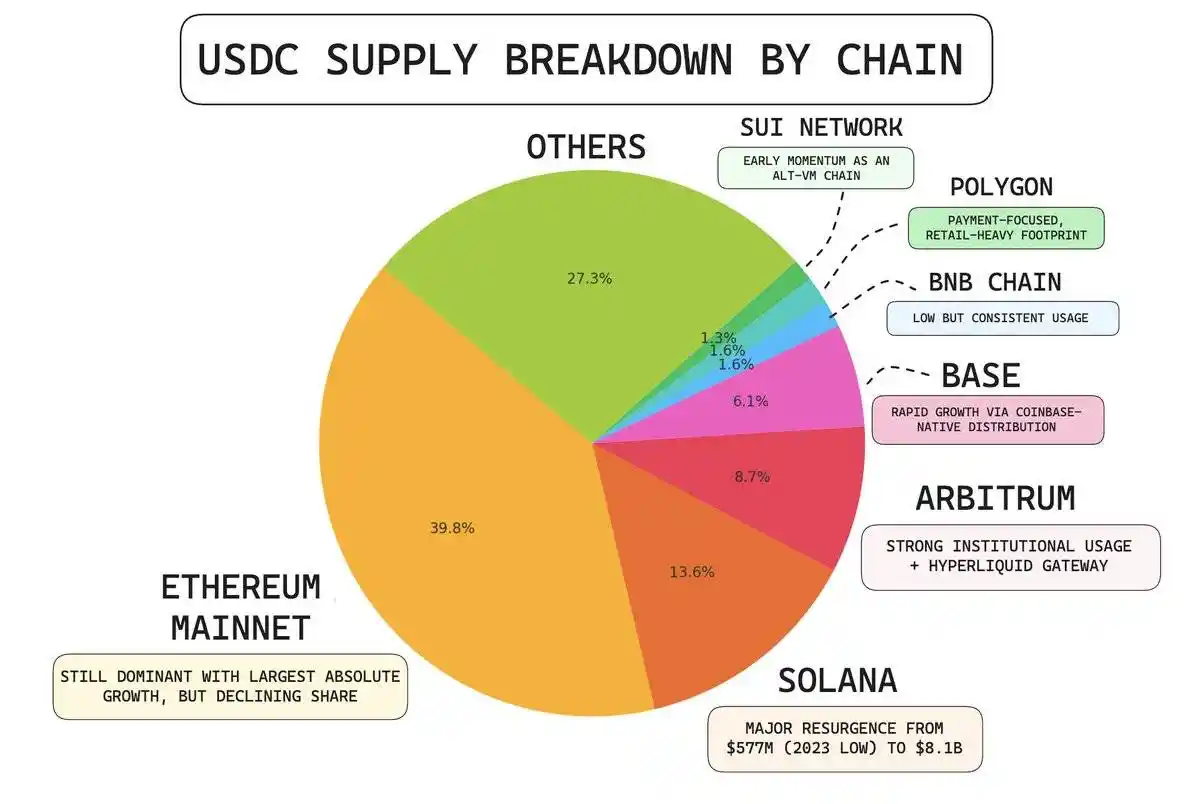

链级增长:扩展至 Alt-VM 和 Layer 2

USDC 的链上供应分布-数据来源:Artemisxyz

USDC 的供应增长从以太坊为中心逐步转向更广泛的生态系统,包括 Solana、以太坊 Layer 2 和新兴的 Alt-VM 链。

当前 Circle USDC 供应详情 - 来源:Artemisxyz

数据显示,USDC 的供应正日益分布在多元化的生态系统中,与流动性、结算需求和链上效用扩展最快的领域保持一致。

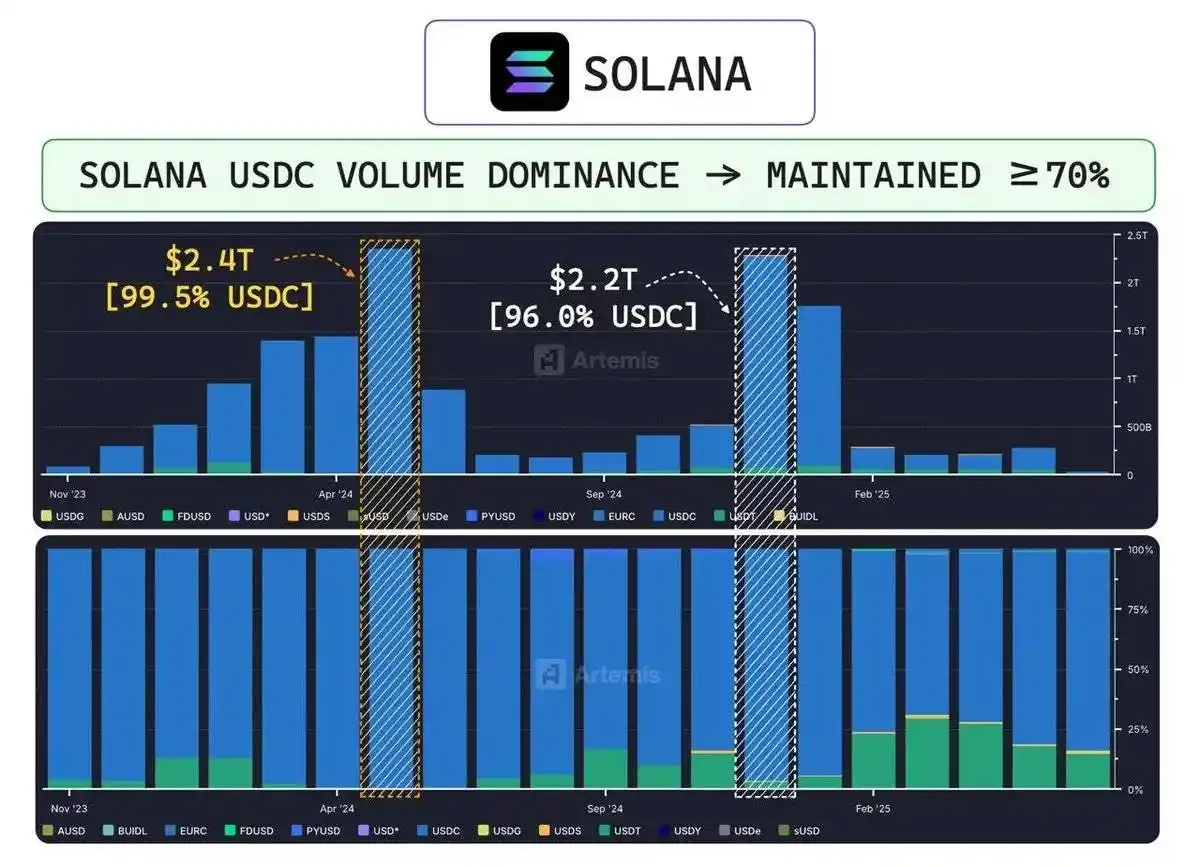

Solana 上的 USDC 主导地位

Solana 链上 USDC 历史交易量-数据来源:Artemisxyz

2024 年 5 月,USDC 占据了 Solana 上 99.5% 的稳定币交易量。即便到 12 月生态系统活动有所分散,USDC 依然保持了 96% 的市场份额。

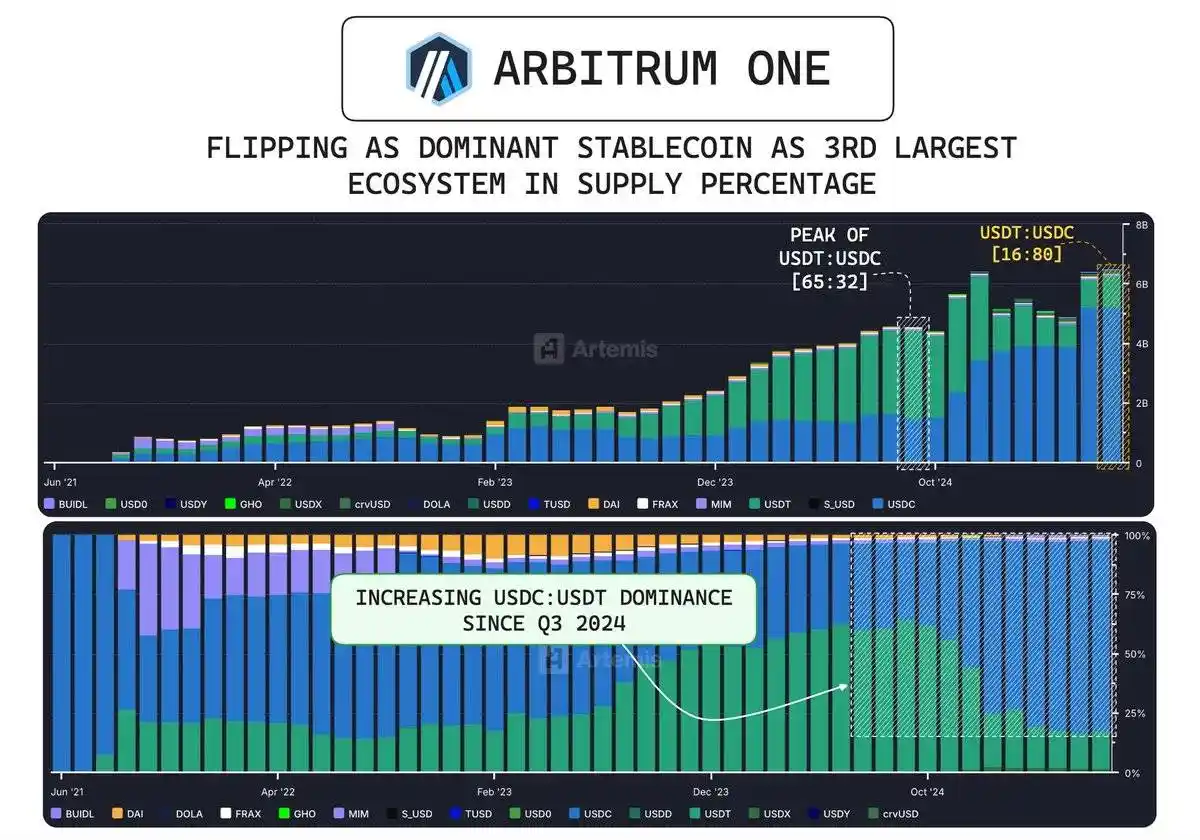

Arbitrum 的 Flippening(地位反转)

ArbitrumOne 上的 USDC 供应变化-数据来源:Artemisxyz

2024 年 9 月,USDC 在 Arbitrum 上悄然超越 USDT,成为主导稳定币。在其巅峰时期,USDT 与 USDC 的供应比为 2.03 (即 Tether 的供应量是 USDC 的两倍多)。如今,这一比例已下降至 0.2 。

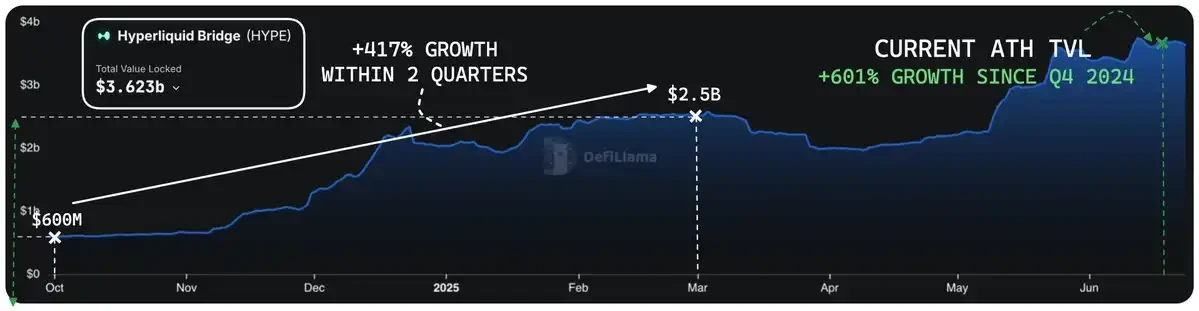

Hyperliquid 桥接的推动力-数据来源:DefiLlama

这一反转主要得益于 Hyperliquid 的爆发式增长,其总锁仓量 (TVL) 从 2024 年第四季度的 6 亿美元飙升至 2025 年第一季度末的 25 亿美元,增幅高达 417% 。截至目前,Hyperliquid 的桥接存款已创下 36.2 亿美元的历史新高,相较于第四季度基数增长了 601% 。

这一变化反映了 Arbitrum 核心生态系统与其扩展集成之间的独特结构性契合,为稳定币主导趋势创造了条件。

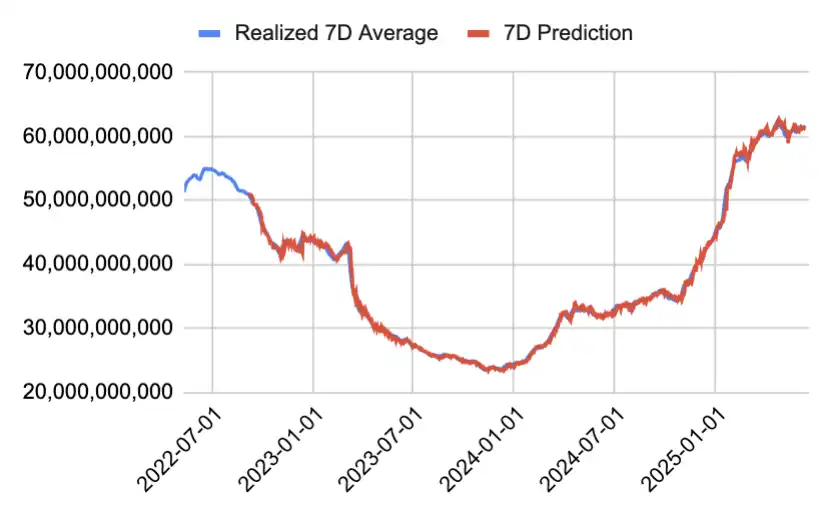

USDC 供应曲线量化模型:捕捉稳定币供应动态

鉴于 USDC 供应动态的重要性,我们构建了一个自回归模型(AR 模型)来预测 USDC 的总供应量。我们选择 AR 模型是因为它的简单性、透明性以及在 USDC 供应曲线局部线性增长模式中的良好表现。

数据来源:内部模型

模型每 90 天重新校准一次,以捕捉最新的市场动向,同时确保用于回归和矩阵计算的样本数量足够稳健。每个预测周期都有专属模型,基于 90 天的滑动窗口进行训练(7 个独立回归模型,每个模型拥有一组独特的 beta 系数)。模型使用移动平均(1 天、 3 天、 7 天、 14 天和 30 天)作为特征变量,预测 USDC 供应的未来 n 天平均值,其中 n 的范围为 1 到 7 。回归常数被设为零,以确保模型完全依赖信号驱动。

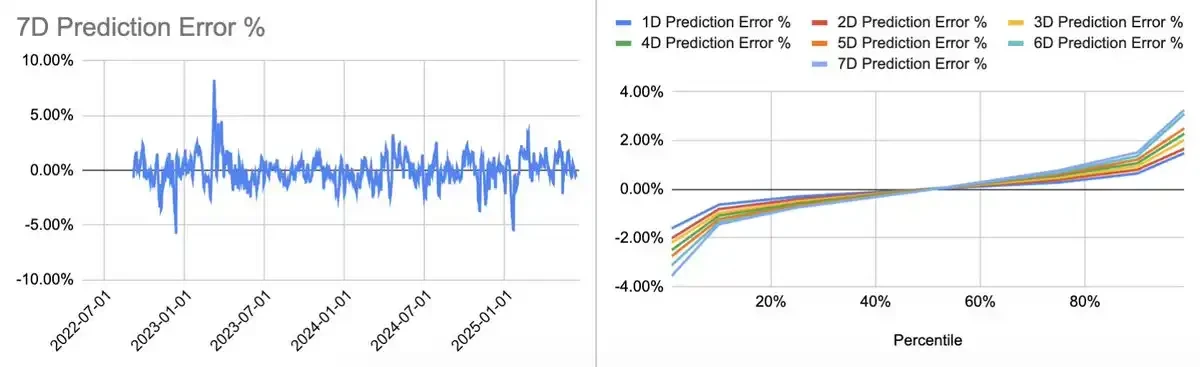

这一方法在预测供应量的短期方向性变化方面非常有效。自 2022 年以来,模型预测的 7 天平均 USDC 总供应量有 80% 的概率落在预测结果的 ± 1.5% 范围内。

数据来源:内部模型

结语

Circle 的上市标志着加密行业的一个重要转折点。这不仅仅是一场资本募集,更表明了此前未被满足的市场对稳定币在公开市场的需求。其表现突显了投资者对合规数字美元基础设施的深厚兴趣,进一步巩固了 Circle 作为这一新兴资产类别最明确的公众代表的地位。

目前,Circle 的估值已达到 582 亿美元,成为机构进入受监管数字流动性领域的门户,而 USDC 处于这一生态的核心。随着 USDC 在不断扩展的 DeFi 生态系统和传统金融体系中的深入嵌入,其角色正在发生转变。它不再只是采用率的反映,而是成为一个实时的全球流动性晴雨表,能够反映资本流动、风险情绪和市场定位。到目前为止,唯一能够押注这种增长的方式是交易 Circle 的股票,但股票特有的因素往往掩盖底层动态。

原文链接