作者: 深潮 TechFlow

加密市场的情绪,又一次聚焦于监管动作上。

5月19日,美国参议院以66-32的票数通过了GENIUS Act(《2025年美国稳定币创新指导与建立法案》)的程序性投票,这一里程碑式进展标志着美国稳定币监管框架的即将落地。

作为首个全面的美国联邦稳定币监管法案,GENIUS Act的推进迅速引发了加密市场的热烈反响,与稳定币相关的DeFi 和 RWA 板块,领涨了今天的市场。

GENIUS Act,是否会成为新一轮牛市的催化剂?

据花旗银行预测,到2030年,全球稳定币市场规模有望达到1.6至3.7万亿美元,而法案的通过更多的给了稳定币“合规”的定性和发展空间,传统公司的进入有了更加合理的理由。

市场也在期待增量资金的进入能够带来“大水漫灌”,为相关的加密资产注入新的流动性。

但在此之前,你至少应该先弄明白这个法案到底有哪些内容以及它背后的立法动机,才能为挑选相关的加密资产提供更有说服力的理由。

GENIUS Act,直译过来是“天才法案”的意思,但实际上它是《2025年美国稳定币创新指导与建立法案》(Guiding and Establishing National Innovation for U.S. Stablecoins Act of 2025)的缩写。

通俗一点说,就是美国国字号的立法文件。

市场之所以关注,原因在于它是美国历史上首个针对稳定币的全面联邦监管法案。而在此之前,稳定币和加密货币,一直处于一个微妙的灰色地带:

法无明令禁止即可为,但法又无清晰的规则告诉你“怎么为”。

GENIUS Act的目标是通过明确的监管框架, 为稳定币市场提供合法性和安全性,同时巩固美元在 数字金融 中的主导地位 。

总结起来,法案的关键内容包括:

这也就意味着,美国对稳定币的态度实际上是友好的,但前提是稳定币需以美元为储备,同时需满足公开透明的要求。

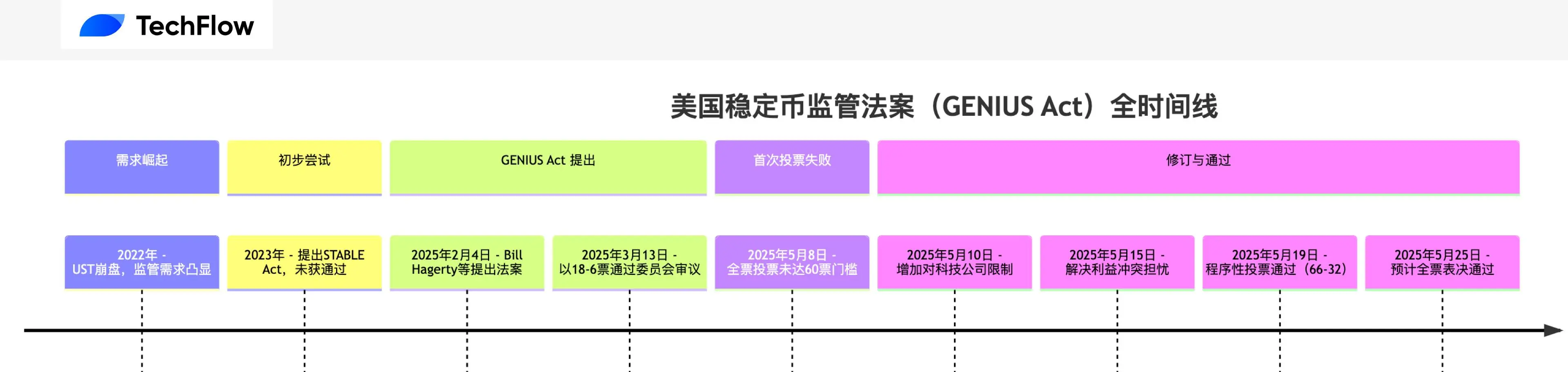

回看历史,GENIUS Act的诞生并非一蹴而就,而是美国多年来稳定币监管探索的集大成者。我们也快速梳理了一下这个法案的全时间线,帮助你快速的了解法案的背景和动机:

稳定币市场快速发展,但监管缺失导致的风险也日益凸显,例如2022年算法稳定币UST的崩盘事件,凸显了对清晰监管的需求。

早在2023年,众议院金融服务委员会曾提出STABLE Act,试图为稳定币建立监管框架,但因两党分歧未能在参议院通过;

2025年2月4日,参议员Bill Hagerty 联合Kirsten Gillibrand 和 Cynthia Lummis 等两党议员,正式提出GENIUS Act,旨在平衡创新与监管。3月13日,法案以18-6票通过参议院银行委员会审议,展现了较强的两党支持。

然而,5月8日的首次全票投票因未达60票门槛(48-49)而失败,部分民主党议员(如Elizabeth Warren)担忧法案可能惠及特朗普家族的加密项目(如USD1稳定币),认为存在利益冲突。

经过修订,法案增加了对大科技公司的限制条款,消除了部分议员对利益冲突的顾虑,最终在5月19日以66-32票通过程序性投票,预计很快将以简单多数通过参议院全票表决。

那么,立法走到这一步的意义在哪?

首先,市场想要一个 确定性。 法案投票通过基本上标志着美国稳定币市场从“野蛮生长”走向规范化,填补了长期的监管空白,为市场提供了确定性。

其次,明牌了要通过稳定币巩固美元的地位,尤其是在中国数字人民币和欧盟MiCA法规的竞争压力下。

最后,GENIUS Act的推进可能为更广泛的加密市场立法(如市场结构法案)铺平道路,推动加密行业与传统金融的融合,你们要的出圈有了法律基础。

GENIUS Act的核心条款直接影响了稳定币生态,并通过连锁效应波及整个加密市场。这一监管框架不仅将重塑稳定币行业,还将通过稳定币的广泛应用,影响DeFi、Layer 1区块链和RWA等多个加密赛道。

而部分赛道中的项目并不完全满足法案的监管要求,如果要将法案视作一种利好,则需要在产品设计和业务上做相应调整。

我们整理了一些比较大的项目,并将受益点和调整点盘点如下。

法案的储备要求(100%流动资产,需持有美债)和透明度规定(如月度披露)对中心化稳定币最为有利。这些稳定币已基本符合要求,监管明确将吸引更多机构资金入场,扩大其在交易和支付领域的使用。

$USDT(Tether): USDT是市值最大的稳定币(2025年市值约1300亿美元),其储备构成中约60%为美国短期国债(约780亿美元),40%为现金及现金等价物(数据来源:Tether 2025年第一季度透明度报告)。

GENIUS Act要求储备资产以美债为主,Tether已完全符合,且其透明度措施(如季度审计)也满足法案要求。不过重点在于 USDT 的使用一直有灰色产业的部分(电诈等),如何调整业务以适应监管是下一步需要考虑的问题。

$USDC(Circle): USDC市值约600亿美元,储备构成中80%为短期美国国债(约480亿美元),20%为现金(数据来源:Circle 2025年5月月报)。Circle已在美国注册并积极配合监管(如2024年申请IPO),其储备完全符合法案要求。法案通过可能使USDC成为机构首选稳定币,尤其在DeFi领域(2025年USDC在DeFi中的占比已达30%),市场份额有望进一步提升。

$MKR(MakerDAO,发行 DAI ): DAI是最大的去中心化稳定币(市值约90亿美元),通过超额抵押加密资产(如ETH)发行,当前储备中约10%为美债(约9亿美元),主要为加密资产抵押(数据来源:MakerDAO 2025年5月报告)。

GENIUS Act对储备资产的严格要求可能对DAI造成挑战,但若MakerDAO增加美债储备比例,则可受益于市场整体增长。$MKR持有人可能因DAI使用量增加而获利(2025年MakerDAO协议年收入约2亿美元)。

$FXS(Frax Finance,发行FRAX): FRAX市值约20亿美元,采用部分算法机制(50%抵押,50%算法),抵押资产中约15%为美债(约3亿美元)。若Frax调整至全抵押模式并增加美债比例,则可受益于市场扩张,但其算法机制可能面临监管压力,因为法案并不保护算法稳定币。

$ENA(Ethena Labs,发行USDe): USDe市值约14亿美元,通过ETH对冲和收益策略发行,储备中仅5%为美债(约7000万美元)。

其策略或需大幅调整以符合法案要求,若成功,则可因市场增长而受益,但其中也有风险。

$CRV(Curve Finance): Curve专注于稳定币交易(2025年TVL约20亿美元),其流动性池中70%为稳定币交易对(如USDT/USDC)。

GENIUS Act推动的稳定币使用量增加将直接提升Curve的交易量(当前日均交易量约3亿美元),$CRV持有人可通过交易费用(年化收益率约5%)和治理权获益。若稳定币市场按花旗预测增长来刻舟求剑,Curve的TVL可能同步再增20%。

$ UNI (Uniswap): Uniswap是通用DEX(2025年TVL约50亿美元),稳定币交易对(如USDC/ETH)占其流动性的30%。法案带来的稳定币交易活跃度提升将间接利好Uniswap,但其受益程度低于Curve(因业务更分散),$UNI持有人可通过交易费用(年化约3%)获益。

$AAVE(Aave): Aave是最大借贷协议(2025年TVL约100亿美元),稳定币(如USDC、DAI)在其借贷池中占比约40%。

法案通过将吸引更多用户使用稳定币进行借贷(如抵押USDC借ETH),Aave的存款和借款量可能进一步增长(基于当前趋势)。$AAVE持有人受益于协议收入(2025年年收入约1.5亿美元)和代币价值提升。

$COMP(Compound): Compound的TVL约30亿美元,稳定币借贷占比约35%。与Aave类似,稳定币借贷增加将利好Compound,但其市场份额和创新速度低于Aave,$COMP的潜在涨幅可能相对较小。

$PENDLE(Pendle): Pendle专注于收益代币化(2025年TVL约5亿美元),稳定币常用于其收益策略(如USDC收益池,当前年化收益率约3%)。法案推动的稳定币市场增长将增加Pendle的收益机会(如收益率可能升至5%),$PENDLE持有人可能因协议收入增长(2025年年收入约3000万美元)而受益。

$ETH(Ethereum): 以太坊承载90%的稳定币和DeFi活动(2025年DeFi TVL超1000亿美元)。法案推动的稳定币使用量增加将提升以太坊链上交易量(当前Gas费用年收入约20亿美元),$ETH价值可能因需求增长而上涨。

$TRX(Tron): Tron是稳定币流通的重要网络,公开数据显示 2025年Tron链上USDT流通量约600亿美元,占USDT总量的46%;法案推动的稳定币使用量增加或将提升Tron的链上活动。

$SOL(Solana): Solana因高吞吐量和低成本成为稳定币和DeFi的重要平台(2025年TVL约80亿美元,链上USDC流通量约50亿美元)。稳定币使用量增加将推动Solana的DeFi活动(当前日均交易量约10亿美元),$SOL可能因链上活跃度提升而受益。

$SUI(Sui): Sui是新兴Layer 1(2025年TVL约10亿美元),支持稳定币相关应用(如Thala的稳定币和DEX)。法案推动的稳定币生态增长将吸引更多项目在Sui上部署,$SUI可能因生态活跃度提升(当前日均活跃用户约50万)而受益。

$ APT (Aptos): Aptos同样是新兴Layer 1(2025年TVL约8亿美元),其生态支持稳定币支付。稳定币流通增加将推动Aptos的支付和DeFi应用,$APT可能因用户增长而受益。

$XRP(Ripple): XRP专注于跨境支付(2025年日均交易量约20亿美元),其低成本和高效率特性可与稳定币形成互补。法案推动的稳定币跨境支付需求增加(如USDC用于国际结算)将间接提升XRP的使用场景(如作为桥梁货币),$XRP可能因支付需求增长而受益。

$ XLM (Stellar): Stellar同样专注于跨境支付(2025年日均交易量约5亿美元),曾与IBM合作推出World Wire项目,使用稳定币作为桥梁资产。

$LINK + $PYTH: 预言机为稳定币和DeFi提供价格数据,法案推动的稳定币市场扩张将增加DeFi对实时价格数据的需求,链上数据调用量可能增长。

但这更像是一种板块利好逻辑的延伸,而非完全的强相关。

$ONDO(Ondo Finance): 专注于将美债等固定收益资产代币化,其旗舰产品USDY(美债支持的稳定收益代币)已在Solana、Ethereum等链上发行(2025年USDY流通量约5亿美元)。GENIUS Act要求稳定币储备持有美债,直接利好Ondo的美债代币化业务,USDY可能成为稳定币发行者的首选储备资产之一。此外,稳定币流通增加将推动散户和机构通过USDC购买USDY,Ondo的资产代币化需求可能增长,$ONDO持有人将受益。

美国推动稳定币立法,也算是一场"阳谋"。

一方面美国希望弱美元政策,增加出口,另一方面又不想放弃美元全球货币的地位。

通过支持稳定币发展,美国在不增加美联储负债的情况下,以数字化方式延伸了美元的全球影响力——目前99%的稳定币都与美元挂钩。

同时,要求稳定币必须持有美国短期国债作为储备的监管规定,巧妙地为美债找到了新的买家,正如Tether持有的美债规模已经超越不少了发达国家。

这一政策既维持了美元的全球主导地位,又为美国庞大的债务寻找到了可靠的购买者,可谓一石二鸟。

GENIUS Act的通过,无疑是加密市场的一个里程碑,它通过稳定币和美债的绑定,为美元霸权的延续提供了新路径,同时推动了加密生态的全面繁荣。

然而,这一“阳谋”也是一把双刃剑——在带来机遇的同时,其对美债的高度依赖、DeFi创新的潜在压制以及全球竞争的不确定性,都可能成为未来的隐患。

不过,不确定性总是加密市场前进的阶梯。

风险可以不确定,但参与者们都在等一个确定性的牛市到来。